第17回 特定無形資産国外関連取引に係る価格調整措置の適用免除基準

引き続き「無形資産の譲渡取引とDCF法」シリーズです。

ここまで、「特定無形資産国外関連取引に係る価格調整措置」のお話をしてきました。

何か疲れましたね。書くのもしんどいですけど、読むのもしんどいでしょうね。

Table of Contents

1. 前回は発動基準で今回は適用免除基準

気を取り直して。前回は、特定無形資産国外関連取引に係る価格調整措置の発動基準を確認しました。「どういうケースでこの価格調整措置が適用されるか」ですね。逆に「どの範囲なら、この価格調整措置が適用されないか」ともいえますが。

今回は、その発動基準と似たような位置付けで、特定無形資産国外関連取引に係る価格調整措置の適用免除基準を見ていきます。これで価格調整措置は一段落で、やっと次回はケースの形で確認できます。

2. 適用免除基準の内容

まず、適用免除基準の内容ですが、シンプルにいうと、法人が、(1)文書化要件または(2)収益乖離要件の要件を満たす場合には、この価格調整措置は適用されない、というものです。

それぞれの要件はこれから確認しますが、前提として、これらの適用免除を受けるためには、法人が特定無形資産国外関連取引を行った事業年度の確定申告書に、当該特定無形資産国外関連取引に係る所定の事項を記載した法人税申告書別表17⑷を添付していることが必要です。

なぜこんな要件があるかというと、税務当局としては、特定無形資産国外関連取引が行われた事実を早めに把握しておきたいからです。わかりやすい理由でいいですね。

あと、さっぱりと書きますが、税務当局から、(1)文書化要件または(2)収益乖離要件の要件を満たすことを明らかにする書類等の提示または提出を求められた場合、一定の期間で提示または提出できないと、これらの適用免除の適用はありません。

前置きはここまでです。では、(1)文書化要件から見ていきます。

(1) 文書化要件

文書化要件とは、法人が特定無形資産国外関連取引に係る以下事項の「全て」を記載した書類を作成し、または取得していることをいいます。

イ 予測利益の額及びその計算の基礎となった事項

ロ 特定無形資産国外関連取引に係るリスクに係る事項

ハ その他、特定無形資産国外関連取引の対価の額を算定するための前提となった事項

②相違事由に関する以下の事項

イ 相違事由が「災害その他これに類するもの」であるために当該特定無形資産国外関連取引を行った時に法人がその発生を予測することが困難であったこと

または

ロ 相違事由の発生の可能性(以下の要件を満たすものに限る)を勘案して法人が特定無形資産国外関連取引の対価の額を算定していたこと

ⅰ 特定無形資産国外関連取引を行った時における客観的な事実に基づいて計算されたものであること

ⅱ 通常用いられる方法により計算されたものであること

①取引価格設定時の予測

①については、取引価格を設定した際に作成した資料等を念頭においたものとされています。つまり、事後に新たに作成するものではなく、こういう無形資産の譲渡取引であれば、「そもそも作成されているでしょ」というような資料です。

②相違事由

②の「相違事由」っていうのはいいでしょうか? 要は、「なぜ実績は予測利益とズレたの?」という理由です。

②については、シンプルにいうと、以下のいずれかに該当していることが必要です。

・相違事由の発生の可能性を勘案して取引価格を算定していたこと(上記ロ)

そして、イの「災害その他これに類するもの」については、通達にもうちょっと書いてあり、例えば、以下の事由はこれに該当します(いずれも、法人または国外関連者の特定無形資産に係る事業が関係する部分の話です)。

…例えば、金融危機など

(2) 予測困難な規制環境の著しい変化

…例えば、予定されていなかった法令の規定または行政官庁の指導による規制の変更など

(3) 予測困難な市場環境の著しい変化

…主要な競合他社の倒産に起因した急激な市場占有率の増減など

そもそも特定無形資産国外関連取引が行われた時点で、やむを得ない事由により予測することが明らかに困難であった事由なので、なかなかハードルは高いのかもしれません。

文書化要件をまとめると

(1)の文書化要件についていえば、事前の予測と事後の結果の相違について、予測困難であった、またはその可能性を考慮して取引価格が設定されていた場合で、それを適切に文書化していたときには、価格調整措置の適用が免除されるという位置付けになると思います。

これが特定無形資産国外関連取引に係る価格調整措置の適用免除基準の1つ目です。

(2) 収益乖離要件

適用免除基準のもう1つは、(2)収益乖離要件です。

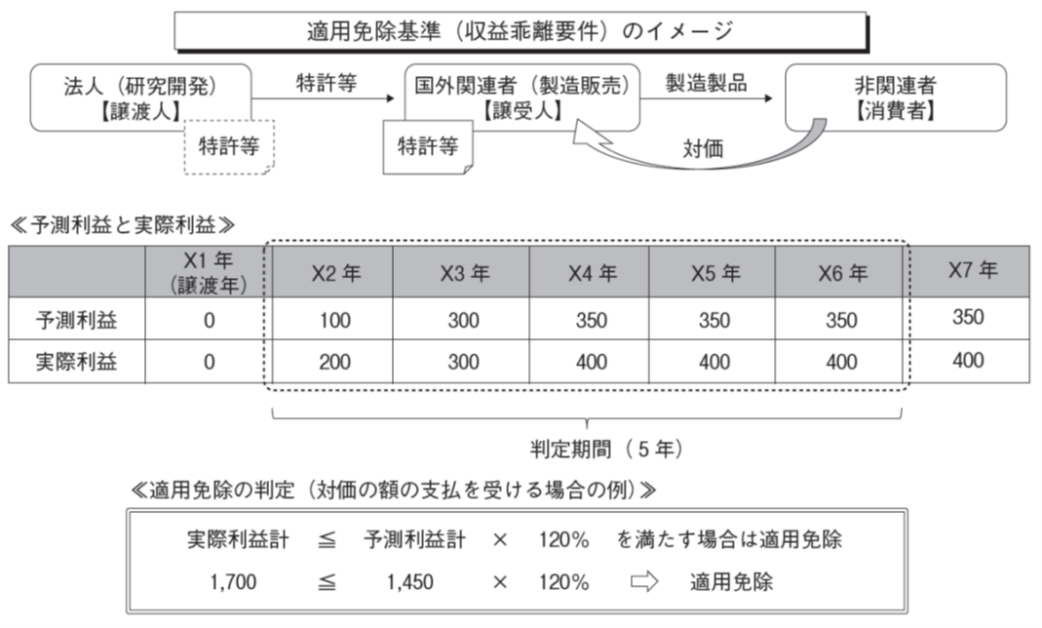

この収益乖離要件は、以下の法人の区分に応じ、それぞれ以下の場合に該当することをいいます(めちゃくちゃ単純化してます)。

判定期間における特定無形資産国外関連取引に係る実際利益の額≦予測利益の額×120%

判定期間における特定無形資産国外関連取引に係る実際利益の額≧予測利益の額×80%

収益乖離要件の位置付けですが、これを満たす場合には、法人が(国外関連取引時に)算出した予測利益が一定の信頼性を有するということです。だから、価格調整措置の適用は免除してあげましょう、ということですね。

判定期間とは

上記の「判定期間」は5年です。

ただ、いつから起算して5年かというのがちょっとややこしいんですよね。

これは、「特殊の関係にない者から受ける特定無形資産の使用等による収入が最初に生じた日」を含む事業年度開始の日から起算します。

ただし、その日が「特定無形資産国外関連取引が行われた日」(無形資産の譲渡日)よりも前である場合には、「特定無形資産国外関連取引が行われた日」を含む事業年度開始の日になります。

なので、その日から5 年を経過する日までの期間が上記の「判定期間」ということになります。

図て見てみる

すっきりしないですよね。ざっくりいうと、この収益乖離要件は、無形資産の譲渡取引が行われた後、5年以上経過した後に使える適用免除基準だという点がポイントです。

収益乖離要件のイメージは下図のとおりですが、下図では、国外関連者が非関連者から受ける収入が最初に生じたのはX2年なので、その事業年度開始の日から5年、つまりX6年までが判定期間になります。あとは、簡単な計算なので、ざっとご覧になってください。

収益乖離要件をまとめると

収益乖離要件を満たす場合には、価格調整措置は判定期間を経過する日後から適用されないこととされます。

判定期間を経過する日というのは、無形資産の譲渡取引から見ると5年以上後なので、だいぶ先の話です。

収益乖離要件を満たすということは、法人が当初算出した予測利益が一定の信頼性を有するということです。なので、そういうちゃんとした法人が価格調整措置の適用リスクに長期間さらされることのないよう、判定期間を経過する日後においては、価格調整措置を不適用とするために設けられているものと整理できます。

3. 発動基準との違い

特定無形資産国外関連取引に係る価格調整措置の発動基準については、前回、以下の記事でお伝えしました。

第16回 特定無形資産国外関連取引に係る価格調整措置の発動基準

この発動基準って、適用免除基準の収益乖離要件に似てますよね。どっちもズレが±20%以内かどうかで判定しますし。

両者の違いを見ていくと、まず、発動基準の判定は、基本的に対価の額ベースの比較です。なので、DCF法の結果について、あるべき水準と実際の水準を比較するイメージです。一方、収益乖離要件(適用免除基準)は、一定期間の利益ベースの比較です。どちらもセーフ・ハーバーの位置付けと整理できますが、判定のベースが前者は対価の額、後者は利益の額ということで、まずはそこが違います。

また、発動基準については、税務調査があって、調査官が「おいおい、事後の結果、事前の予測とめっちゃズレてるやん」と言ってくるイメージです。逆にいうと、この発動基準を満たさないことを証明する義務を企業が法令上負うわけではありません。一方、収益乖離要件については、税務調査で求められれば、企業の側から、これを満たすことを明らかにする書類等を提示または提出する必要があります。

同じような話ですが、発動基準については、「いつ発動するか」という時期の話はありません。一方、収益乖離要件については、特定無形資産国外関連取引の後、5年経ってみないと、その証明ができないということです。

できるだけ簡略化はしてみましたが、やっぱりややこしいですね。

次回は、特定無形資産国外関連取引に係る価格調整措置のケースを見てみたいと思います。

では、では。

佐和 周(公認会計士・税理士)

現 有限責任 あずさ監査法人、KPMG税理士法人を経て、佐和公認会計士事務所を開設。専門は海外子会社管理・財務DD・国際税務など。社外監査役(東証プライム&スタンダード上場企業)。東京大学経済学部卒業、英国ケンブリッジ大学経営大学院(Cambridge Judge Business School) 首席修了 (MBA)。詳細なプロフィールはこちら。

-520x312.png)

-520x312.png)

-520x312.png)

-240x240.png)

-240x240.jpg)

-240x240.png)