インボイス制度:適格返還請求書の記載事項+記載例をわかりやすく

前回に引き続き、消費税のインボイス制度(適格請求書等保存方式)についてです。

今回は、返品や値引きなどの際の「適格返還請求書」のことを書きたいと思います。

Table of Contents

0. この記事のポイント

1. 適格返還請求書とその交付義務

適格請求書発行事業者には、課税事業者に返品や値引き等の売上げに係る対価の返還等を行う場合、適格返還請求書を交付する義務があります。

適格「返還」請求書なので、文字どおりですね。

ちなみに、適格請求書とは異なり、適格返還請求書は、相手方(課税事業者)の求めに応じて交付するものではありません。言い換えると、「求め」がなくても交付義務が課されているということです。

ただし、適格請求書の交付義務が免除される取引(3万円未満の公共交通機関による旅客の運送など。詳細はこちら)は適格返還請求書の交付義務も免除されます。

そもそも適格請求書を交付していないので、適格返還請求書も交付しないというだけのことです。

2. 適格返還請求書の記載事項

この適格返還請求書は、現状では必ずしもやり取りされていないので、そうすると、インボイス制度の導入に伴って新たにフォーマットを検討する必要があります。

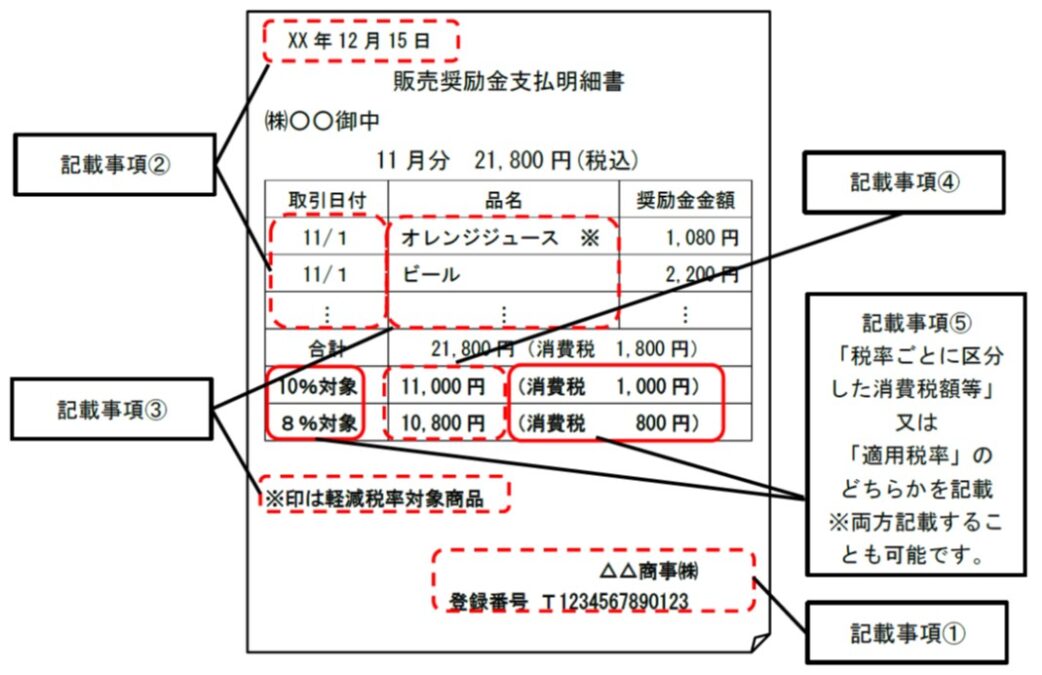

記載事項は以下のとおりです。

② 売上げに係る対価の返還等を行う年月日及びその売上げに係る対価の返還等の基となった課税資産の譲渡等を行った年月日

③ 売上げに係る対価の返還等の基となる課税資産の譲渡等に係る資産または役務の内容(注)

④ 売上げに係る対価の返還等の税抜価額または税込価額を税率ごとに区分して合計した金額

⑤ 売上げに係る対価の返還等の金額に係る消費税額等または適用税率

(注)売上げに係る対価の返還等の基となる課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨

あんまり読む気はしないかもしれませんが、ざっと見ると、面倒そうなのは②でしょうか。

「売上げに係る対価の返還等を行う年月日」はいいですが、「その売上げに係る対価の返還等の基となった課税資産の譲渡等を行った年月日」、つまり、当初の売上日は遡るのが面倒そう。

3. 売上げに係る対価の返還等の基となった課税資産の譲渡等を行った年月日

ただ、②の「売上げに係る対価の返還等の基となった課税資産の譲渡等を行った年月日」は、あんまりきっちり書かなくても大丈夫みたいです。

これは、課税期間の範囲で一定の期間の記載で差し支えないものとされているためです。

(1) 月単位などでOK

Q&A(消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A)では、例えば、月単位や「○月~△月分」といった記載でもセーフとされています。

(2) 実際の販売年月日がわからなくてもだいたいでOK

これを一歩進めて、Q&Aでは以下のようなQがあります(抜粋です)。

…日々、商品の返品が行われているため、個々の商品について正確な販売年月日を把握することが困難です。そのため、例えば、10月中に返品を受けた商品は、前月である9月中に販売したものの返品として処理している場合には「9月末日」を、同商品について最後に販売したものの返品として処理している場合には「最終販売年月日」を、それぞれ「売上げに係る対価の返還等の基となった課税資産の譲渡等を行った年月日」として記載することも認められるでしょうか。

(下線は追加)

要は、実際の販売年月日がわからないので、すべて前月販売分の返品として処理しているような場合に、それをそのまま適格返還請求書に書いていいかどうか、という疑問です。

これに対する回答は、そのような返品等の処理が合理的な方法として継続して行われているのであれば、「前月末日」や「最終販売年月日」を記載することも認められるというものです。

結構柔軟ですね。

なお、その年月日が、適格請求書発行事業者の登録前の期間に属するものであるときは、適格返還請求書の交付義務はありません。

4. 適格返還請求書の記載例

適格返還請求書の記載例は、以下のとおりです。

①~⑤は、上記の記載事項の①~⑤に対応しています。

タイトルが「販売奨励金支払明細書」となっている点が気になる方は、こちらの記事をご参照ください。

5. 適格請求書と1つにまとめる場合(2022年9月追記)

例えば、前月分の売上に係る値引きや返品について、当月分の売上から差し引いて請求している場合などは、適格返還請求書を個別に交付するのが面倒です。

このようなケースでは、適格請求書と適格返還請求書のそれぞれに必要な記載事項を1枚の書類にまとめて交付することも可能です。

詳細は以下の記事をご参照ください。

今日はここまでです。

では、では。

↓インボイス制度に関するオススメの書籍です(私の本ではないです。制度開始後の6訂版です。「決定版」らしいです。3訂版の紹介記事はこちら)。

6訂版 Q&Aでよくわかる消費税インボイス対応要点ナビ【決定版】(Amazon)

↓インボイス制度をカバーした『海外取引の経理実務 ケース50』の3訂版です(私の本です。紹介記事はこちら)。

これだけは押さえておこう 海外取引の経理実務 ケース50〈第3版〉(Amazon)

佐和 周(公認会計士・税理士)

現 有限責任 あずさ監査法人、KPMG税理士法人を経て、佐和公認会計士事務所を開設。専門は海外子会社管理・財務DD・国際税務など。東京大学経済学部卒業、英国ケンブリッジ大学経営大学院(Cambridge Judge Business School) 首席修了 (MBA)。詳細なプロフィールはこちら。

-240x240.png)

-240x240.jpg)

-240x240.png)

-240x240.png)