インボイス制度:立替金に係る仕入税額控除には何が必要か

前回に引き続き、消費税のインボイス制度(適格請求書等保存方式)についてです。

今回も仕入側の視点で、他社に立替払いをしてもらった場合の仕入税額控除についてです。

Table of Contents

0. この記事のポイント

1. 消費税といえば立替金

インボイス制度に限らず、消費税といえば「立替金」です(そうか)。

なので、このテーマも結構ご質問を受けることが多かった(多い)ものです。

2. Q&Aの解説

他社に立替払いをしてもらった場合の仕入税額控除については、Q&A(消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A)に解説があります。

(1) 前提条件

まず、前提条件は以下のとおりです。

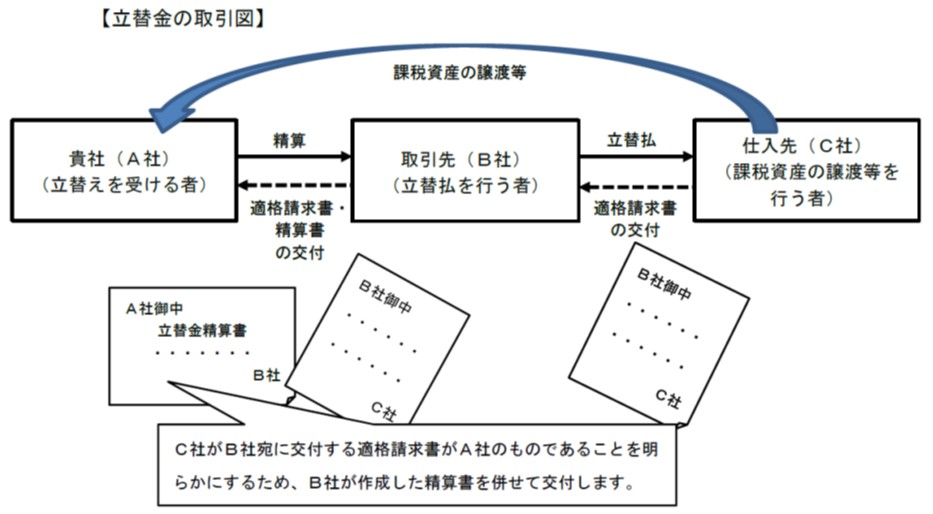

図示すると、こんな感じですね。

以下、B社に経費を立替払いしてもらったA社の立場で考えてください。

(2) 立替払いをしてもらった場合の対応

ポイントは、請求書に、A社ではなくB社の名称が記載されている点です。

すなわち、この場合の取扱いとして、Q&Aでは、A社が、「C社がB社宛に交付した適格請求書」をB社からそのまま受領した場合、これをもって、C社からA社に交付された適格請求書とすることはできない点が明記されています。

じゃあ、A社では仕入税額控除が取れないかというと、そんな不合理なことはないです。

ここで、A社に求められるのは、「C社から行った課税仕入れが(B社ではなく)自社のものであることを明確化すること」です。

そのため、例えば、立替払いしてくれたB社から、「立替金精算書」などの交付を受け、それと適格請求書をセットで保存することで、C社からの課税仕入れに係る請求書等の保存要件を満たすこととなります。

なお、Q&Aでは、立替払いを行うB社が適格請求書発行事業者以外の事業者であっても、C社が適格請求書発行事業者であれば、仕入税額控除を行うことができる点が付記されています。

(3) 帳簿のみの保存で仕入税額控除が認められる課税仕入れの立替に関する取扱い(2022年5月追記)

一定の課税仕入れについては、帳簿のみの保存で仕入税額控除が認められますが(詳細はこちら)、Q&Aの改訂により、立替払いの場合にもその取扱いが適用されることが明記されました。

具体的には、立替払いの内容が、請求書等の交付を受けることが困難であるなどの理由により、(一定の事項を記載した)帳簿のみの保存で仕入税額控除が認められる課税仕入れに該当するケースの取扱いです。

そういう課税仕入れであることが確認できた場合、上記のA社も、一定の事項を記載した帳簿を保存しておけば、仕入税額控除は可能です。

逆にいうと、適格請求書や立替金精算書等の保存は不要ということです。

これも疑問として挙がっていたテーマなので、Q&Aに明記してくれるのは親切だなと思います。

3. B社が複数社分を立替払いしている場合

上記の例は、A社がB社から適格請求書の原本を受け取るケースでした(たぶん)。

(1) 通達の内容

一方、これに関する通達(消費税の仕入税額控除制度における適格請求書等保存方式に関する取扱通達)の内容は、以下のとおり、適格請求書の写し(コピーなど)を受け取るような前提になっており、微妙に対応していません。

(立替払に係る適格請求書)

4-2 課税仕入れに係る支払対価の額につき、例えば、複数の事業者が一の事務所を借り受け、複数の事業者が支払うべき賃料を一の事業者が立替払を行った場合のように、当該課税仕入れに係る適格請求書(以下「立替払に係る適格請求書」という。)が当該一の事業者のみに交付され、当該一の事業者以外の各事業者が当該課税仕入れに係る適格請求書の交付を受けることができない場合には、当該一の事業者から立替払に係る適格請求書の写しの交付を受けるとともに、当該各事業者の課税仕入れに係る仕入税額控除に必要な事項が記載された明細書等(以下「明細書等」という。)の交付を受け、これらを併せて保存することにより、当該各事業者の課税仕入れに係る適格請求書の保存があるものとして取り扱う。

(以下略)

(注)下線は追加

(2) Q&Aの参考情報

ただ、Q&Aにも、「参考」として、「A社を含む複数社分の経費を一括してB社が立替払いしている場合」の取扱いに言及があり、これが上記の通達の設定に近いものです。

この場合、原則として、B社はC社から受領した適格請求書をコピーしなければなりません。いや、単純に複数社分の立替払いなので、みんなに請求書を配れないだけなんですけど。

あとは上のケースと同じで、C社から行った課税仕入れがA社を含む各社のものであることを明らかにしなければならないので、B社は立替金精算書みたいなものを作成して、適格請求書のコピーと一緒に、A社を含む各社に交付する必要があります。

(3) コピーが苦痛過ぎる分量の場合

さっき略した、通達の続きですが、以下のようになっています。

なお、一の事業者が、多数の事業者の課税仕入れに係る支払対価の額につき一括して立替払を行ったことにより、当該一の事業者において立替払に係る適格請求書の写しの作成が大量となり、その写しを交付することが困難であることを理由に、当該一の事業者が立替払に係る適格請求書を保存し、かつ、当該一の事業者以外の各事業者の課税仕入れが適格請求書発行事業者から受けたものかどうかを当該各事業者が確認できるための措置を講じた上で、明細書等のみを交付した場合には、当該各事業者が交付を受けた当該明細書等を保存することにより、当該各事業者の課税仕入れに係る適格請求書の保存があるものとする。

(注)下線は追加

意訳すると、「コピーが大量でめんどくさかったら、コピーしなくていいよ」ということです。これって結構親切ですよね。

Q&Aでは、「参考」として、この点にも言及しています。

すなわち、「適格請求書のコピーが大量となる等の事情により、立替払いを行ったB社が、コピーを交付することが困難な場合」の取扱いです。

この場合、B社がC社から交付を受けた適格請求書を保存し、A社を含む各社に立替金精算書のみを交付すればよいことになります。上記通達により、A社はB社が作成した(立替えを受けた者の負担額が記載されている)立替金精算書の保存をもって、仕入税額控除を行うことができるためです。

【2022年11月追記】

ちなみに、複数社分の立替払いの場合、実際には立替金精算書上の端数処理の問題が想定されますが、この点については以下の記事をご参照ください。

4. 立替金精算書のチェックは面倒

最後に、少しだけ実務のお話を。

上記のケースでは、A社はB社に立替払いをしてもらって、後日それを精算し、対応する経費に仕入税額控除を適用することになります。

言い換えると、立替払いを受けたA社では、立替金精算書の保存をもって適格請求書の保存があるものとして取り扱われることになります。

そのため、A社では、B社から来た立替金精算書に記載されている各種の経費が、本当に仕⼊税額控除の対象になるものなのか(適格請求書発行事業者からの仕入れかどうかなど)を確認する必要があります(適用税率ごとの区分なども同様)。

たぶん現行制度上の実務では、立替金明細書の内容が雑過ぎて、その情報だけでは判断できない場合もあるのではないでしょうか。

国税庁のQ&Aには、B社の立場で「A社が仕入税額控除を受けるに当たって必要な事項を立替金精算書に記載すべき」みたいなノリで書いてありますが、実際には、A社がB社に経費内容の詳細を確認しなければならない局面も想定され、インボイス制度導入後はめんどくさくなるなあと思います。

今日はここまでです。

では、では。

↓インボイス制度に関するオススメの書籍です(私の本ではないです。制度開始後の6訂版です。「決定版」らしいです。3訂版の紹介記事はこちら)。

6訂版 Q&Aでよくわかる消費税インボイス対応要点ナビ【決定版】(Amazon)

↓インボイス制度をカバーした『海外取引の経理実務 ケース50』の3訂版です(私の本です。紹介記事はこちら)。

これだけは押さえておこう 海外取引の経理実務 ケース50〈第3版〉(Amazon)

佐和 周(公認会計士・税理士)

現 有限責任 あずさ監査法人、KPMG税理士法人を経て、佐和公認会計士事務所を開設。専門は海外子会社管理・財務DD・国際税務など。社外監査役(東証プライム&スタンダード上場企業)。東京大学経済学部卒業、英国ケンブリッジ大学経営大学院(Cambridge Judge Business School) 首席修了 (MBA)。詳細なプロフィールはこちら。

-240x240.png)

-240x240.jpg)

-240x240.png)