インボイス制度:課税期間をまたぐ適格請求書に基づく積上げ計算

2021年7月30日に国税庁の「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A」が改訂されたので(詳細はこちら)、その内容についてです。

今日は、課税期間をまたぐ適格請求書に基づく積上げ計算のことを書きます。

Table of Contents

0. この記事のポイント

1. 売上&仕入税額の割戻し計算と積上げ計算

インボイス制度の下での消費税の税額計算については、以下の記事にまとめました。

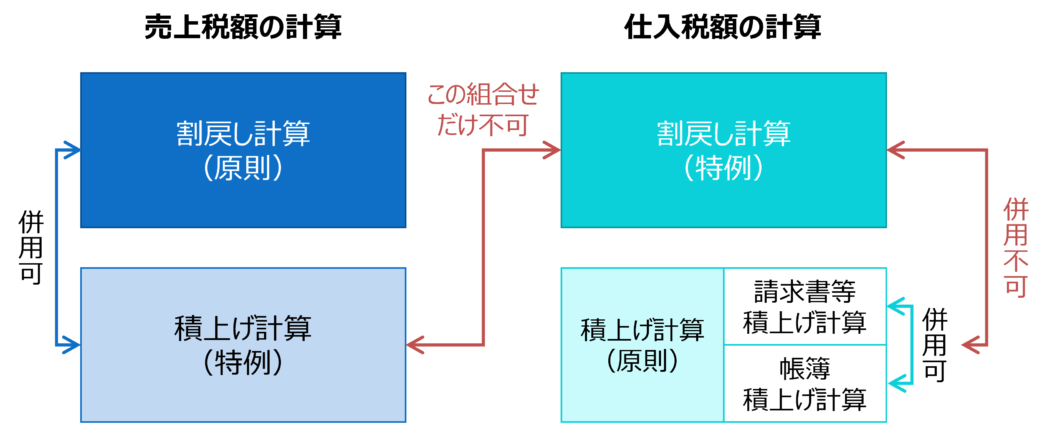

適格請求書等保存方式における売上税額の計算方法としては、(1)割戻し計算と(2)積上げ計算があります((1)割戻し計算が原則)。

同じく、仕入税額の計算方法のほうも、(1)割戻し計算と(2)積上げ計算があります((2)積上げ計算が原則)。

上記の記事のサマリー図は以下のとおりです。

2. 積上げ計算

今日は、このうち、積上げ計算のほうについて、改訂後のQ&Aの内容を書きたいと思います。

3. 課税期間をまたぐ適格請求書に基づく売上税額の積上げ計算

売上税額の計算に係る積上げ計算というのは、交付した適格請求書等の写しを保存している場合に、そこに記載された税率ごとの消費税額等の合計額に100分の78を乗じて計算する方法です。

このような積上げ計算について、改訂後のQ&Aでは、以下のような設定のQが追加されています。

➡ この適格請求書を基に売上税額の積上げ計算をすることができるか?

要するに、交付した適格請求書に、翌課税期間(上記のQでは4月1日から4月20日まで)の消費税額も合計して記載されているパターンです。

Q&Aにおける上記に対する回答は、シンプルに以下のとおりです。

したがって、積上げ計算をしたい場合には、「3月21日から3月31日まで」(今期分)と「4月1日から4月21日まで」(翌期分)に係る消費税額を区分して適格請求書に記載するなどの対応が必要になります。

2022年11月のQ&Aの改訂により、課税期間を「またがない」期間について一の適格請求書を交付する場合においては、その期間内で任意に区分した期間に応じた税率ごとに合計した課税資産の譲渡等に係る税込対価(税抜対価)の額から算出した消費税額等を記載したとしても、その消費税額等は、適格請求書の記載事項としての消費税額等には該当しない旨が明記されました。当たり前ですけど。

一方、売上税額の計算については、割戻し計算と積上げ計算を併用することも認められています。

そのため、Q&Aにおける回答では、以下のような当課税期間以外の消費税額が含まれる期間の取引のみ割戻し計算とし、それ以外の期間の取引は積上げ計算とする方法も示されています。

- 4月1日から4月20日まで(期首を含む請求書の期間)

- 3月21日から3月31日まで(期末を含む請求書の期間)

すごいめんどくさそう。

4. 課税期間をまたぐ適格請求書に基づく仕入税額の積上げ計算

次に視点を切り替えて、仕入税額の計算に係る積上げ計算のほうです。

仕入税額の計算に係る積上げ計算(請求書等積上げ計算)というのは、交付された適格請求書などの請求書等に記載された消費税額等のうち課税仕入れに係る部分の金額の合計額に100分の78を掛けて算出する方法です。

➡ この適格請求書を基に仕入税額の積上げ計算をすることができるか?

要するに、交付を受けた適格請求書に、翌課税期間(上記のQでは4月1日から4月20日まで)の消費税額も合計して記載されているパターンです。

Q&Aにおける上記に対する回答は、以下のとおりです。

ちなみに、3月決算の法人なので、当課税期間というのは「3月21日から3月31日まで」、翌課税期間というのは「4月1日から4月20日まで」のことです。

一方、仕入税額の積上げ計算には、もう1つ、帳簿積上げ計算もあります(かつ、請求書等積上げ計算と帳簿積上げ計算は併用可)。

そのため、Q&Aにおける回答では、当課税期間に行った課税仕入れにつき、帳簿積上げ計算も可能であること示されています。

5. 決算締切日を3月20日などに設定している場合(2022年5月追記)

Q&Aが改訂され、3月20日などの決算締切日を使っている場合の取扱いが追加されました。

私はあまり見かけないですが、法人税のほうでは、商慣習その他相当の理由により、各事業年度に係る収入及び支出の計算の基礎となる決算締切日を継続してその事業年度終了の日以前おおむね10日以内の一定の日(つまり、3月決算なら3月20日など)とすることが認められています。

この場合、消費税の資産の譲渡等や課税仕入れの時期についても、同様とすることが許容され、このような場合には、売上税額や仕入税額の積上げ計算のための課税期間ごとの区分の対応は不要になります。

今日はここまでです。

では、では。

↓インボイス制度に関するオススメの書籍です(私の本ではないです。制度開始後の6訂版です。「決定版」らしいです。3訂版の紹介記事はこちら)。

6訂版 Q&Aでよくわかる消費税インボイス対応要点ナビ【決定版】(Amazon)

↓インボイス制度をカバーした『海外取引の経理実務 ケース50』の3訂版です(私の本です。紹介記事はこちら)。

これだけは押さえておこう 海外取引の経理実務 ケース50〈第3版〉(Amazon)

佐和 周(公認会計士・税理士)

現 有限責任 あずさ監査法人、KPMG税理士法人を経て、佐和公認会計士事務所を開設。専門は海外子会社管理・財務DD・国際税務など。社外監査役(東証プライム&スタンダード上場企業)。東京大学経済学部卒業、英国ケンブリッジ大学経営大学院(Cambridge Judge Business School) 首席修了 (MBA)。詳細なプロフィールはこちら。

-240x240.png)

-240x240.jpg)

-240x240.png)