第7回 IGSに係る独立企業間価格の算定方法(移転価格税制)

引き続き「役務提供取引(IGS)」シリーズです。

Table of Contents

1. IGSに係る独立企業間価格の算定方法

ここまでは、日本親会社が海外子会社に関係して行う経営、技術、財務または営業上の「活動」等が「国外関連者に対する役務提供」に該当するかどうかを見てきました。

移転価格税制の適用対象となる「国外関連者に対する役務提供」に該当する場合、対価の回収が必要ですが、その対価の水準は、どのように決定すべきでしょうか?

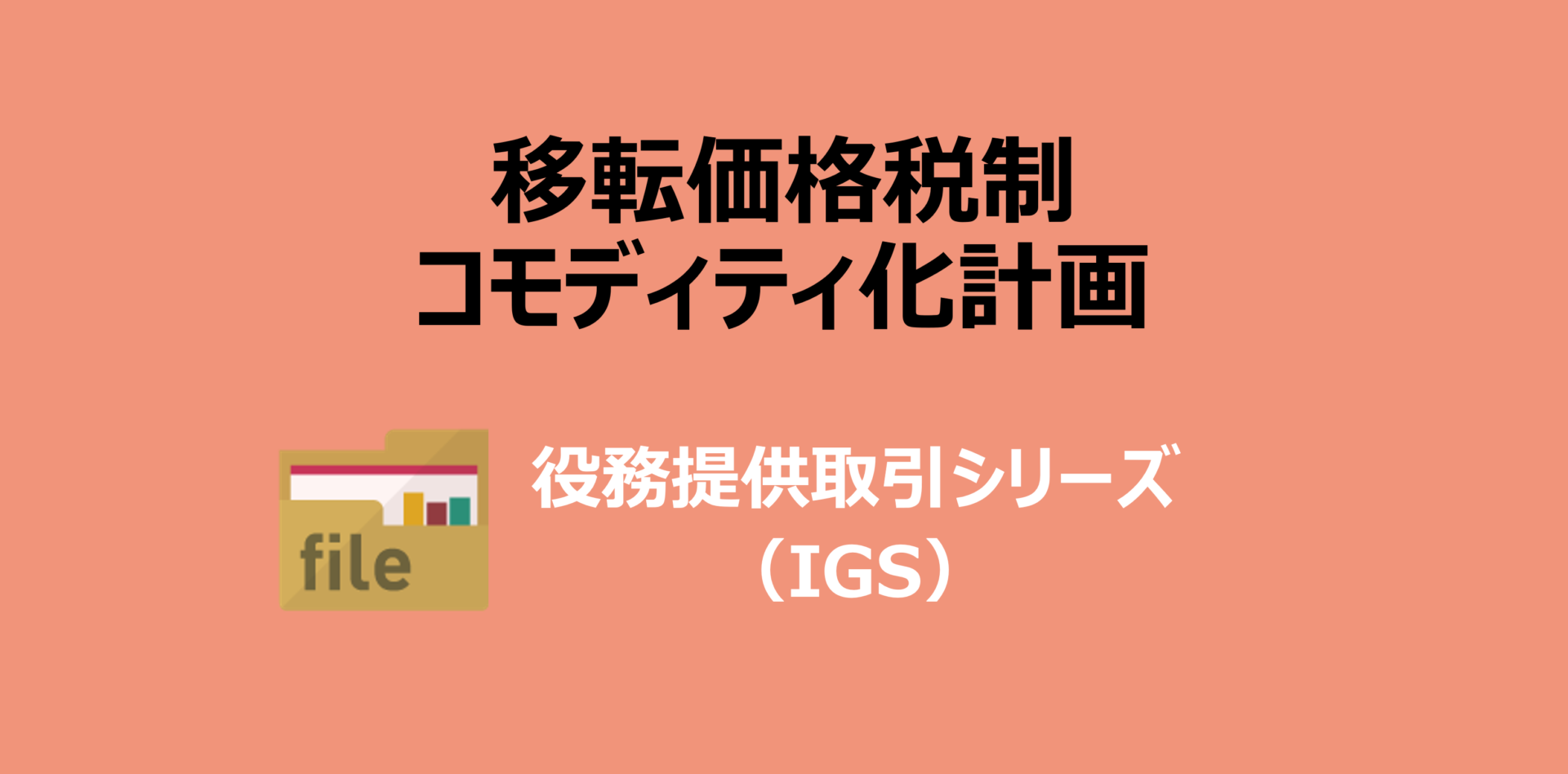

結論からいうと、対価の決定方法は下図のように整理できます。

以下で順番に見ていきます。

(1) 原則的な算定方法

企業グループ内の役務提供(IGS)について独立企業間価格を算定する場合、事案に応じた最も適切な方法を選定する必要があります。

すなわち、通常の独立企業間価格の算定方法の選定に関する検討を行うのが原則であり、具体的にいうと、役務の内容が同種で、役務提供の条件が同様である比較対象取引があれば、独立価格比準法と同等の方法を適用することが可能です。ただし、企業グループ内の役務提供(IGS)の場合、そのような比較対象取引が見つかることは稀ではないでしょうか。

実際には、コスト・プラスの考え方に基づき、日本親会社側で役務提供に要した費用の額(総原価)に適正なマークアップを行って(つまり、マージンを乗せて)、海外子会社から回収しているケースが多いのではないかと思います。

これは、原価基準法と同等の方法という整理になると考えられ、比較対象取引に係る役務の内容は同種または類似であることが求められ、役務提供の条件も同様であることが必要になります。

これが原則的な対価の算定方法のイメージです。

(2) 簡易な算定方法

上記の原則的な算定方法は、原価基準法と同等の方法であっても、それなりにハードルが高いものです。

これに対して、2018年の事務運営指針の改正により、低付加価値のIGSについては、一定の要件の下、簡易な対価の算定方法として、一律5%マークアップが認められることになりました。

これが上記の「簡易な算定方法」であり、具体的には「総原価+5%のマークアップ」を海外子会社から回収することになります。

この算定方法については、別の機会に詳細を確認したいと思います。

(3) 総原価法

上記以外の方法として、親会社または海外子会社の本来の業務に付随して行われた役務提供の場合などは、一定の例外を除いて、日本親会社側で発生した総原価を回収することで足りることとされています。

つまり、マークアップしないということです。

例えば、海外子会社から製品を輸入している親会社が、海外子会社の製造設備に対して行う技術指導などにはこの取扱いが適用されます。

この算定方法についても、別の機会に詳細を確認したいと思います。

なお、総原価法に対する国税庁のスタンスは、「法人が選択するものではなく、あくまでも当局が(調査の場面で)必要に応じてその適用を検討するもの」ということのようです。よく意味は分かりませんが。

2. 「総原価」自体の算定に注意が必要

企業グループ内の役務提供(IGS)について独立企業間価格を算定する場合、基本的に「総原価」を把握しておく必要があります。つまり、「その役務提供にどれだけのコストがかかったのか」という視点です。

この「総原価」については、原則として、その役務提供に関連する直接費(役務提供を行う従業員等の人件費や旅費交通費等)のみならず、合理的な配賦基準によって計算された間接費(担当部門及び補助部門の一般管理費など)まで含まれます。

この点は十分に理解されていないことがあり、また税務調査などでよく問題になるテーマなので、注意が必要です。

今日はここまでです。

では、では。

佐和 周(公認会計士・税理士)

現 有限責任 あずさ監査法人、KPMG税理士法人を経て、佐和公認会計士事務所を開設。専門は海外子会社管理・財務DD・国際税務など。社外監査役(東証プライム&スタンダード上場企業)。東京大学経済学部卒業、英国ケンブリッジ大学経営大学院(Cambridge Judge Business School) 首席修了 (MBA)。詳細なプロフィールはこちら。

-520x312.png)

-240x240.png)

-240x240.jpg)

-240x240.png)