第20回 ケース:残余利益分割法(RPSM)における分割対象利益等の算出プロセス

引き続き「利益分割法(PS法)」シリーズです。

ここまで、残余利益分割法がどんなものか、またどのようなケースで使うかを見てきました。

Table of Contents

1. 残余利益分割法における分割対象利益等の算出プロセスに関するケース(参考事例集)

今回は、残余利益分割法において、分割対象利益等の算出プロセスに関するケースを見てみます。参考事例集の事例19です。

分割対象利益等は、端的には利益分割法において配分の対象となるもので、だいぶ前になりますが、以下の記事で確認しています。

2. ケースの前提条件

まず、ケースの設定は以下のとおりです。

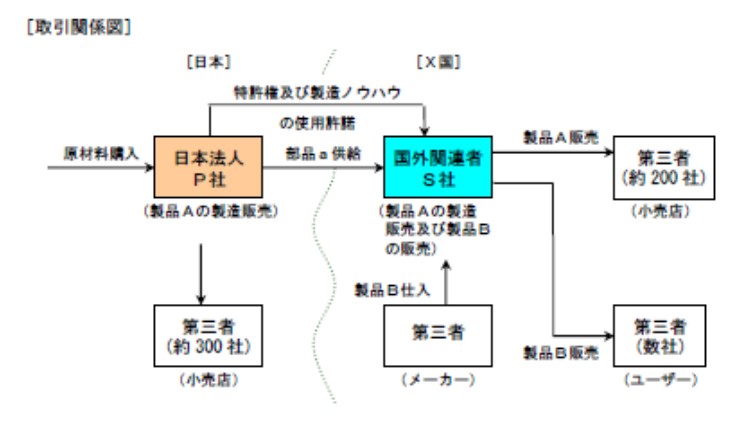

(1) 登場人物

海外子会社:製品Aの製造販売子会社(10年前にX国に設立)。ただし、その他X国内のメーカーから製品Bを仕入れて、X国内のユーザーに販売も行っている

製品A:日本親会社の研究開発活動の成果である独自技術が用いられて製造されている

部品a:日本親会社の独自技術が集約された主要部品(製品A用)

(2) 国外関連取引の内容

- 日本親会社は、海外子会社に対して部品aを販売するとともに、製品Aの製造に係る特許権及び製造ノウハウ(日本親会社の研究開発活動により生み出された独自技術)の使用許諾を行っている

(出典:国税庁 移転価格事務運営要領 「移転価格税制の適用に当たっての参考事例集」)

(3) 両者の機能・活動等

- 海外子会社は、多数の営業担当者を雇用して様々な販売促進活動を行うほか、X国内で大規模な広告宣伝活動を行っている

- 製品Aは、製品そのものの独自の技術性能、広告宣伝・販売促進活動を通じた高い製品認知度や充実した取扱い小売店舗網等により、X国において一定のマーケットシェアを確保するとともに、概ね安定した価格で販売されている

(4) その他

- 日本親会社の社内組織は、部品aや製品Aを製造する製造部門のほか、研究開発部門、製品Aの国内販売に係る営業部門、一般管理部門に区分されている

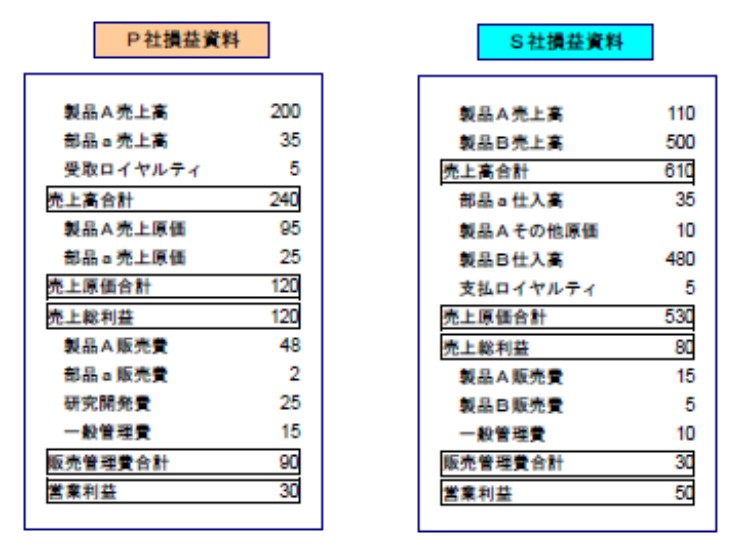

- 日本親会社及び海外子会社の損益資料は、以下のとおりである

(出典:国税庁 移転価格事務運営要領 「移転価格税制の適用に当たっての参考事例集」)

3. 移転価格税制上の取扱い

このケースについて、移転価格税制上の取扱いは以下のとおりです。

(1) 独立企業間価格の算定方法の選定

(2) なぜなら

日本親会社及び海外子会社は、基本的活動のみを行う法人との比較において、国外関連取引に係る所得の源泉となっている無形資産を有しており、国外関連取引において日本親会社及び海外子会社による独自の価値ある寄与が認められるから

(比較可能性分析において、いずれの国外関連取引(部品a販売取引及び特許権等の使用許諾取引)に対しても比較対象取引を見いだせない前提)

4. 分割対象利益等の算出

残余利益分割法(に準ずる方法)を使う場合、1つ目のステップとして、日本親会社及び海外子会社それぞれの「全社損益」から「国外関連取引に係る損益」を抽出して営業利益の金額を計算し、分割対象利益等を算出する必要があります。

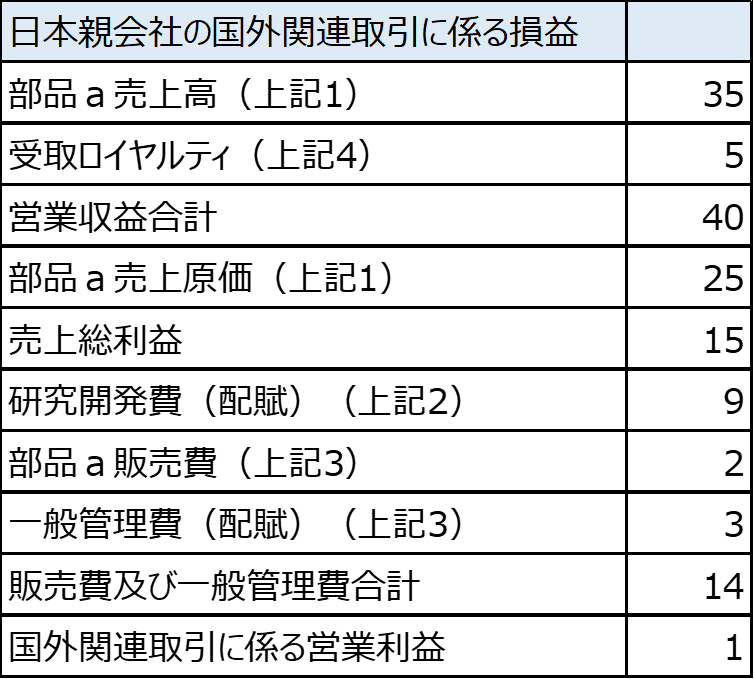

(1) 国外関連取引に係る日本親会社の損益

まず、日本親会社の全社損益から国外関連取引に係る損益を計算します。

1.日本親会社の製造部門の売上総利益は、以下のように分解できます(原価計算データ等による)

①海外子会社向け部品aに係る部分:部品a売上高35-部品a売上原価25=10

②国内販売向け製品Aに係る部分:製品A売上高200-製品A売上原価95=105

2.日本親会社の研究開発部門の費用については、直接配賦されるものを除き、適切な按分基準により①と②に配賦する必要がありますが、このケースでは、X国向け売上110と製品Aの日本向け売上200などを配賦基準として用いることが適当とされています。

つまり、国外関連取引である①に配賦される研究開発費は、9(=研究開発費総額25×{110/(110+200)})ということです。

ポイントとしては、関連者間取引である海外子会社に対する部品aの売上高35を基準に用いるのは適当ではないということでしょうか。

3.営業費用については、まず、個別に①または②に関係付けられるものは個別に賦課します。具体的には、部品a販売費2と製品A販売費48がこれに該当します。

また、共通費用については、このケースでは、日本親会社の海外子会社向け部品aの売上原価25と日本親会社の日本国内向け製品Aの売上原価95のような合理的な按分基準を用いることが適当とされています。

つまり、国外関連取引である①に配賦される一般管理費は、3(=一般管理費総額15×{25/(25+95)})ということです。

4.これに受取ロイヤルティ5も加味すると、日本親会社の国外関連取引に係る損益は、以下のように計算されます。

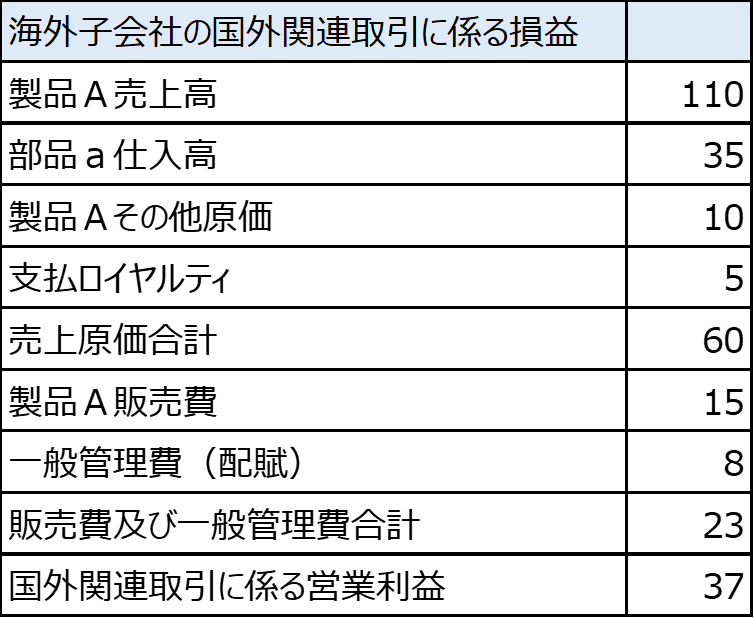

(2) 国外関連取引に係る海外子会社の損益

次に、海外子会社の国外関連取引に係る損益については、基本的に製品A事業部門に係る損益を集計すればよいことになります。

したがって、製品B事業部門と共通して支出された費用がある場合には、合理的な基準で製品A事業部門に配賦する必要があります。

このケースでは、一般管理費10がこれに該当しますが、この場合の配賦基準として、例えば、それぞれの事業部門固有の販売費の比率(15対5)等を用いる必要があるとされています。

つまり、製品A事業部門に配賦される一般管理費は、8(=一般管理費総額10×{15/(15+5)})ということです。

ポイントとしては、海外子会社の仕入高比、具体的には45(=35+10):480で按分するのは適当ではないという点です。日本親会社の場合と同じく、関連者間取引の対価を基準として配賦しないようにするということですね。

この結果、海外子会社の国外関連取引に係る損益は、以下のように計算されます。

5. 少しだけコメント

このような損益の分解は、特に移転価格の話ではなく、管理会計やセグメント損益の計算の話なのですが、分割対象利益等の計算にあたっても、収益と直接結びつく費用(売上原価や一部の販管費)については、可能な限り個々に区分して計算するのが原則です。

また、間接費用(共通費用)についても、最も合理的と考えられる按分基準により配賦計算する必要があります。

なお、この場合の移転価格っぽい論点として、「配賦にあたり、関連者間取引の対価が含まれる数値を配賦基準として使わない」という点があります。例えば、海外子会社の側で、日本親会社からの仕入れがあれば、基本的にその海外子会社の売上原価は配賦基準としては使えないということです。

その他、按分割合の変更を恣意的に行えるようなものも、按分基準として適当ではないとされています。

今日はここまでです。次回は、上記の「共通費用」について、少し補足したいと思います。

では、では。

佐和 周(公認会計士・税理士)

現 有限責任 あずさ監査法人、KPMG税理士法人を経て、佐和公認会計士事務所を開設。専門は海外子会社管理・財務DD・国際税務など。東京大学経済学部卒業、英国ケンブリッジ大学経営大学院(Cambridge Judge Business School) 首席修了 (MBA)。詳細なプロフィールはこちら。

-520x312.png)

-240x240.png)

-240x240.jpg)

-240x240.png)

-240x240.png)