デジタル課税等に関する新しい国際課税の枠組み(月刊『国際税務』連載より)

(写真は株式会社税務研究会様の許諾を得て掲載しています)

Table of Contents

連載:「新任社員のための イチから分かる! 国際税務の仕組みとポイント」

4月に終了した月刊『国際税務』の連載「新任社員のための イチから分かる! 国際税務の仕組みとポイント」ですが(詳細はこちら)、編集部の許可を頂いて、その内容をちょっとずつブログでご紹介しています。

連載第22回は、デジタル課税等に関する新しい国際課税の枠組みについて書きました。

第22回 デジタル課税等に関する新しい国際課税の枠組み

皆さんの関心がどちらにあるかはわからないのですが(そもそもこの制度自体に関心のある方自体がレアですが)、私のお仕事上は、圧倒的にPillar Two(第2の柱)のほうが重要です。

第2の柱について、連載では以下のようにさっぱりとまとめました。

第2の柱は、端的には、国際的に合意された最低税率(15%)を導入するものです。これは、「世界各国の税率がすべて15%以上になる」という意味ではなく、誤解を恐れずにいうと、「多国籍企業が世界のどこかで15%以上の税率で課税されるようになる」というイメージです。

現行制度でいえば、タックス・ヘイブン対策税制のイメージです(実際には、だいぶ違いますけど)。

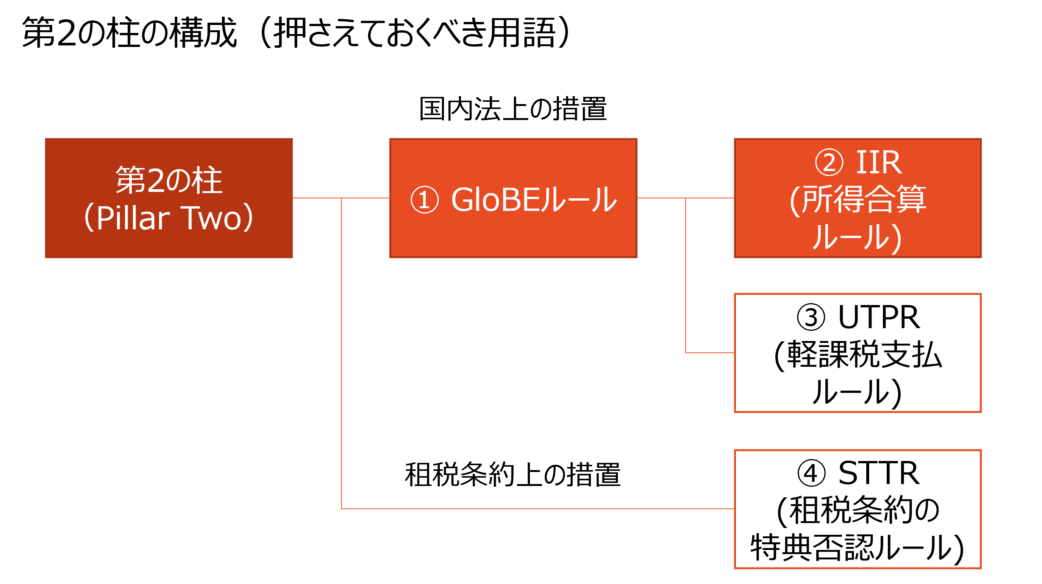

第2の柱の構成

第2の柱は、「GloBEルール」と呼ばれる国内法上の措置と「STTR」と呼ばれる租税条約上の措置により構成されます。

そして、GloBEルールには、「IIR」と「UTPR」という2つのルールがあるので、まとめると、下図のような感じですね。

つまり、第2の柱については、➀GloBEルール、➁IIR、➂UTPR、➃STTRという4つの用語を押さえておけばOKです。

連載では、それぞれの内容を確認していますが、ここでは➃STTR以外を簡単に。

➀GloBEルール (Global Anti-Base Erosion rules)

GloBEルールとは、多国籍企業に対する最低限の税負担を確保するために導入される国内法上の措置であり、以下のIIRとUTPRにより構成されます。

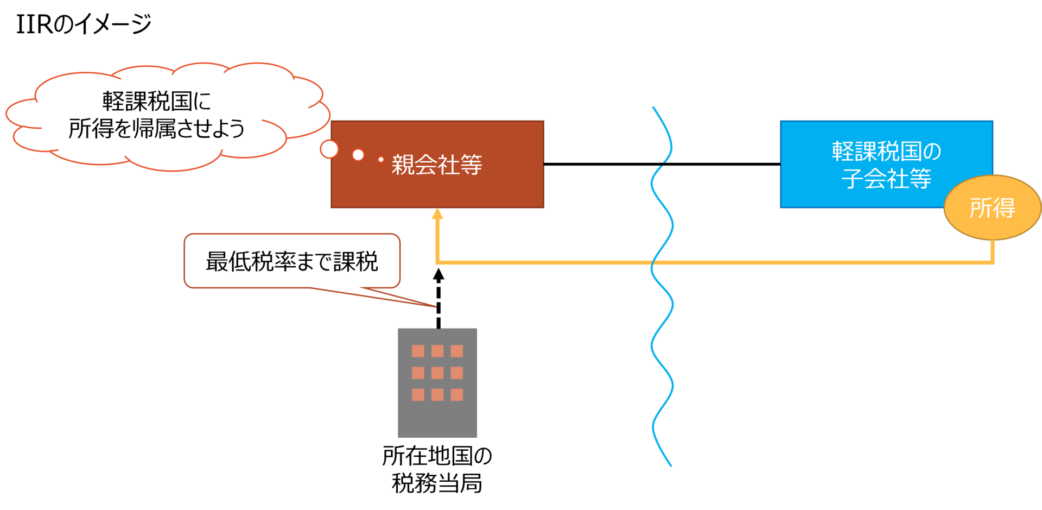

➁IIR(所得合算ルール:Income Inclusion Rule)

IIR(所得合算ルール)とは、GloBEルールの構成要素の1つで、軽課税国の子会社等へ帰属する所得について、親会社等の国で、国際的に合意された最低税率まで上乗せ(top-up)して課税するというルールをいいます。

下図のような感じで、繰り返しになりますが、日本のタックス・ヘイブン税制による合算課税をイメージして頂くとわかりやすいのではないかと思います。

つまり、子会社等に係る租税負担割合的なものが最低税率(15%)未満である場合に、親会社等の国で最低税率まで合算課税を行う仕組みということです。

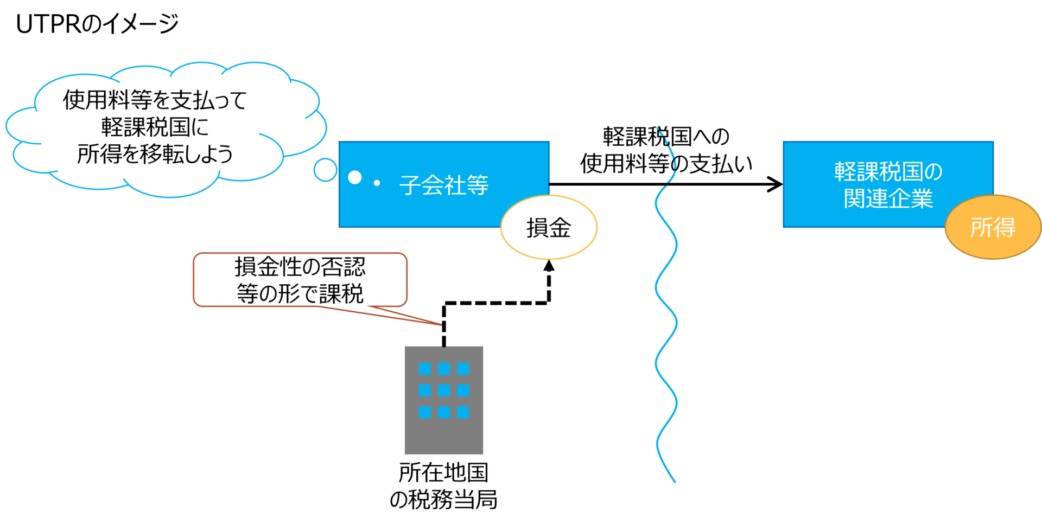

➂UTPR(軽課税支払ルール: Undertaxed Payment Rule)

UTPR(軽課税支払ルール)とは、GloBEルールの構成要素の1つで、軽課税国の関連企業への支払いを行っている子会社等に対して、その支払会社の国で最低税率まで(損金算入否認等の形で)課税するというルールをいいます。

イメージとしては、下図のような感じです。

UTPRは、親会社等にIIRが適用されない場合に適用されるものです。

その意味で、IIRを補完する制度と位置付けられます。

GloBEルールのこと書きます

最近、本業関係のことをあまり書いてなかったので、とりあえず何回かに分けて、第2の柱のことを書こうと思います。

主にGloBEのモデル・ルールに関する話です。

今日はここまでです。

では、では。

佐和 周(公認会計士・税理士)

現 有限責任 あずさ監査法人、KPMG税理士法人を経て、佐和公認会計士事務所を開設。専門は海外子会社管理・財務DD・国際税務など。社外監査役(東証プライム&スタンダード上場企業)。東京大学経済学部卒業、英国ケンブリッジ大学経営大学院(Cambridge Judge Business School) 首席修了 (MBA)。詳細なプロフィールはこちら。

-520x312.jpg)

-240x240.png)

-240x240.jpg)

-240x240.png)