第5回 CFC税制の管理支配基準でチェックすべき4つの要素

ちょうど3月決算の申告も大詰めということで、このシリーズはタックス・ヘイブン対策税制(CFC税制)のポイントだけをお伝えしています。

Table of Contents

管理支配基準

今回取り扱うポイントは、管理支配基準についてです。

経済活動基準とは

ちょっとだけ背景をご説明すると、タックス・ヘイブン対策税制には、経済活動基準というものがあります。

特定外国関係会社以外の外国関係会社については、租税負担割合が20%未満でも、経済活動基準を充足できれば会社単位の合算課税は回避できます。

逆にいうと、その状況で経済活動基準を充足できなければ、会社単位の合算課税ということです。

なので、外国関係会社のうち、特定外国関係会社に該当せず、租税負担割合が20%未満の会社については、経済活動基準の充足状況の確認が必須になります。

で、この経済活動基準には、 (1)事業基準、(2)実体基準、及び(3)管理支配基準があり、さらに、その外国関係会社の主たる事業に応じて、(4)非関連者基準または所在地国基準のいずれか、を満たす必要があります。

管理支配基準とは

このなかでよく問題になるのが、(3)管理支配基準です。

管理支配基準は、外国関係会社が、その本店所在地国においてその事業の管理、支配及び運営を自ら行っていることを確認するものです。

外国関係会社が実際に独立して運営されているか否かを判定する趣旨ですね。

管理支配基準の具体的な判定(4つの判定要素)

管理支配基準の判定にあたっては、以下のような諸要素を勘案のうえで、判定を行います。

① 株主総会及び取締役会等の開催

② 事業計画の策定等

③ 役員等の職務執行

④ 会計帳簿の作成及び保管等が行われている場所

管理支配基準の観点からは、外国関係会社について、この4つの要素をチェックしておくことは必須ということです。

外国関係会社の事業計画のチェックが必要

このうち、特に重要なのが、②事業計画の策定等という要素です。

というのも、①③④はずっと昔から注意していましたが、②だけが、割と最近言われるようになった気がするからです(昔からこれに注意していた専門家の方もいらっしゃると思うのですが)。

通達でも、管理支配基準の充足は、外国関係会社が、自らの事業計画の策定等を行い、その事業計画等に従い裁量をもって事業を執行すること(これらの行為に係る結果及び責任が自らに帰属していること)を意味することとされており、事業計画の重要性が強調されています。

なので、外国関係会社がちゃんと事業計画を策定しているかどうかは、日本側で把握しておいたほうがよさそうですね。

最後に

2020年3月期の申告はそろそろ終わったころかと思います。あるいは今が最も悲惨な状況かもしれません。

このシリーズでは、ポイントだけをお伝えしました。

ただ、このタックス・ヘイブン対策税制については、もうちょっとちゃんと解説できる機会があればと思っています。

本当に最後に(宣伝)

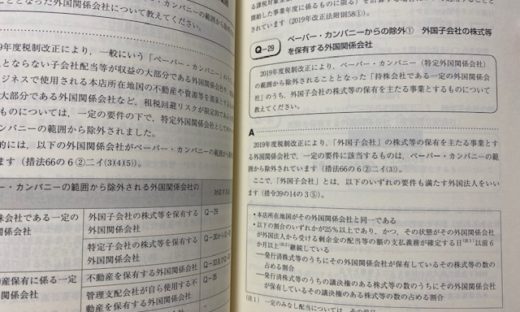

最後にちょっとだけ宣伝させてください。もうすぐタックス・ヘイブン対策税制に関する本が出ます!

「なぜこの時期に?」という疑問があるかもしれませんが、それは、タックス・ヘイブン対策税制は、すぐに準備できるものではないからです。

ここ数年の受動的所得の範囲拡大への対応が典型ですが、資本関係の整理など、タックス・ヘイブン対策税制への対応には時間がかかります。なので、もう来年度の申告に備えて動き出すことが重要ということです。

そういうメッセージを込めて、ちょうど申告が終わった時期を狙った出版です。

…

…

…

すみません、本当は書くのが遅れて、今年度の申告に間に合いませんでした。これで売れなかったら編集者の方にめっちゃ怒られるので、皆さまご協力のほどよろしくお願い致します!!!

-240x240.png)

-240x240.jpg)

-240x240.png)