ペーパー・カンパニーの判定における管理支配基準(タックス・ヘイブン対策税制)

今日も少し普段のお仕事のことを書きます。

Table of Contents

1. タックス・ヘイブン対策税制

最近、タックス・ヘイブン対策税制(外国子会社合算税制)に関するご相談を頂くことが多いので、そのことについて。

今回は、ペーパー・カンパニーの判定における管理支配基準のお話です。

2. ペーパー・カンパニーとは

タックス・ヘイブン対策税制において、特定外国関係会社に含まれるペーパー・カンパニーとは、以下のいずれにも該当しない外国関係会社をいいます。

その主たる事業を行うに必要と認められる事務所、店舗、工場その他の固定施設を有している

②管理支配基準

その本店または主たる事務所の所在する国または地域(「本店所在地国」)においてその事業の管理、支配及び運営を自ら行っている

片方該当すれば、一応はセーフということです。

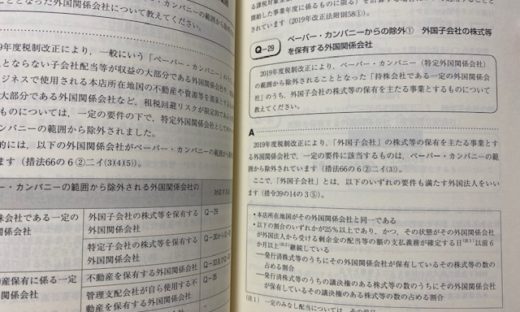

それと、2019年度税制改正により、外国子会社の株式等の保有を主たる事業とする一定の外国関係会社などは、ペーパー・カンパニーの範囲から除外されています。

3. 管理支配基準とは

上記②の管理支配基準については、具体的には、以下を意味します。

4. 管理支配基準の判断のポイント

管理支配基準についても、実質判断になるのですが、以下の4つの要素が重要と言われています。

こういう活動が現地で行われてるかどうか、ってことですね。

5. 管理支配基準に関するFAQ

管理支配基準については、よくご質問を頂くのですが、1つの要素でアウト・セーフは判定できません。

ただ、通達で、以下のような事実があるとしても、そのことだけで管理支配基準を満たさないことにはならないとされているので、そういうのは知っておいてよいように思います。

(2) 外国関係会社の事業計画の策定等にあたり、親会社等と協議し、その意見を求めている

(3) 事業計画等に基づき、当該外国関係会社の業務の一部を委託している

(1)については、役員が兼務役員であるケースも実務上は多いものと思われますが、それだけをもって管理支配基準を充足しないことにはならないことが明確化されています。

ただし、兼務役員については、「どの会社の職務を行っているのか」を常に明確にしておく必要があります。

(2)については、一部の業務につき親会社や地域統括会社等に確認を求めることは一般的と思われますが、この点についても、それ自体は問題ないとされています。

(3)については、弁護士等の外部専門家に助言を求めたり、シェアードサーピスの提供を受けたりなど、業務の一部を外部委託しているケースについても、実務上はよくあると考えられますが、これについても、そのことのみをもって管理支配基準を満たさないことにはならないということです。

すべて程度問題といえば、程度問題なんですけど。

今日はここまでです。

では、では。

佐和 周(公認会計士・税理士)

現 有限責任 あずさ監査法人、KPMG税理士法人を経て、佐和公認会計士事務所を開設。専門は海外子会社管理・財務DD・国際税務など。東京大学経済学部卒業、英国ケンブリッジ大学経営大学院(Cambridge Judge Business School) 首席修了 (MBA)。詳細なプロフィールはこちら。

-240x240.png)

-240x240.jpg)

-240x240.png)

-240x240.png)