第31回 ケース:利益分割法(PS法)の適用範囲から除外できる取引

引き続き「利益分割法(PS法)」シリーズです。

Table of Contents

1. 利益分割法の適用範囲から除外できる取引に関するケース(参考事例集)

前回は、連鎖する国外関連取引について利益分割法を適用する場合に、「どこまでを利益分割法の対象に含めるべきか」というテーマについて、ケースの形で確認しました。利益分割法の対象範囲の問題です。

今回は、少し視点を変えて、利益分割法の適用範囲から除くことのできる取引について考えてみます。参考事例集の事例18です。

2. ケースの前提条件

まず、ケースの設定は以下のとおりです。

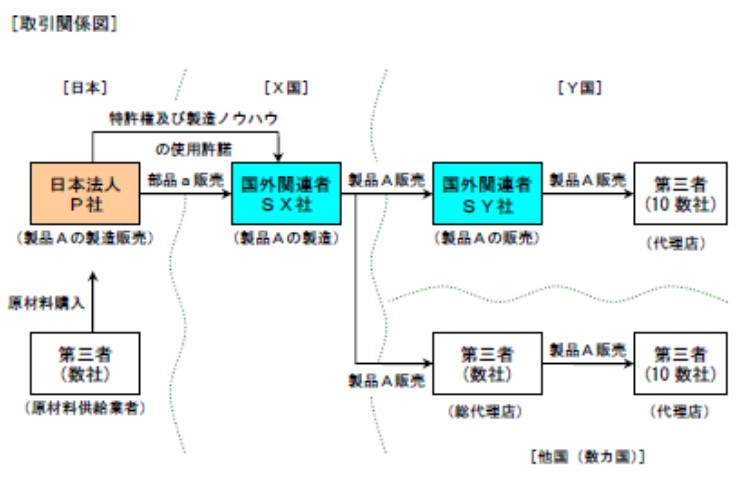

(1) 登場人物

海外子会社X:製品Aの製造子会社(X国)

海外子会社Y:製品Aの販売子会社(Y国)

製品A:日本親会社を中心とした研究開発活動の成果である独自技術が用いられて製造された製品

部品a:日本親会社の独自技術が集約された主要部品(製品A用)

(2) 国外関連取引の内容

- 日本親会社は、部品aを海外子会社Xに販売するとともに、製品Aの製造に係る特許権及び製造ノウハウ(日本親会社の研究開発活動により生み出された独自技術)の使用許諾を行っている

- 海外子会社Xは、部品aに他の部品を加えて製品Aの製造を行い、製造した製品をY国の海外子会社Yのほか、他国(数カ国)の第三者の総代理店に輸出販売している(X国内では販売していない)

- 海外子会社Yは、海外子会社Xの総代理店として海外子会社Xから輸入した製品AをY国の第三者の代理店10数社向けに販売している

- 海外子会社Xの製品Aの販売数量等は、海外子会社Y向けと各国の総代理店向けとで大きな違いはなく、その販売価格は、概ね同様に設定され、Y国及び他国での小売価格にも大きな差はない

(出典:国税庁 移転価格事務運営要領 「移転価格税制の適用に当たっての参考事例集」)

(3) 各社の機能・活動等

- 日本親会社の研究開発活動の成果である製品Aは、その独自の技術性能が売上の拡大をもたらし、Y国及び他国において一定のマーケットシェアを確保するとともに、概ね安定した価格で販売されている

- 海外子会社Xも技術者10名程度から成る技術開発部門を有して、製品Aに係る一部の開発業務を行っており、日本親会社の研究開発と合わせて製品Aの独自の技術・性能の実現に貢献している

- 海外子会社Xの販売機能は、各国の総代理店に対する単純な営業活動である

- 海外子会社Yの販売機能は、単純な再販売機能である

(4) 海外子会社Yの損益状況等

- Y国と他国(数カ国)を含む地域は、経済水準等が比較的類似している

- 海外子会社Y及び他国の総代理店は、規模や業務内容等の面でそれぞれほぼ同様であり、利益率も概ね3~4%と同程度である

- これは各国における同業種企業の平均的な利益率の水準である4%と比較して、ほぼ同水準となっている

3. 移転価格税制上の取扱い

このケースについて、移転価格税制上の取扱いは以下のとおりです。

(1) 独立企業間価格の算定方法の選定

(2) なぜなら

日本親会社及び海外子会社Xは、基本的活動のみを行う法人との比較において、日本親会社及び海外子会社Xの国外関連取引に係る所得の源泉となっている無形資産を有しており、国外関連取引において日本親会社及び海外子会社Xによる独自の価値ある寄与が認められるから

(比較可能性分析において、比較対象取引を見いだせない前提)

(3) 海外子会社X・Y間の関連者間取引の取扱い

海外子会社Xと海外子会社Y間の関連者間取引の取扱いについては、以下の理由から、移転価格税制上の問題はないとされています。

(2) 海外子会社Yの利益水準は業界平均的な利益水準と同水準であり、また、海外子会社Xが同様の取引を行っている他国の非関連者と同程度である

そのため、海外子会社Xと海外子会社Y間の取引を利益分割法の適用対象範囲から除いて、日本親会社と海外子会社Xのみを対象に残余利益分割法に準ずる方法を適用することが可能とされています。

4. 少しだけコメント

前回のケースで確認したとおり、連鎖する関連者間取引に利益分割法を適用する場合、原則として、「非関連者間取引に挟まれる関連取引全体」を検討対象にする必要があります。

ただし、今回のケースの海外子会社Xと海外子会社Y間の取引のように、連鎖する関連者間取引の中でも、業界平均的な利益水準の比較などの検証が可能であれば、利益分割法の対象範囲に含めないこととしても差し支えないこととされています。別途検証するってことですね。

また、今回のケースとは異なりますが、取引規模が少額のために国外関連取引に係る分割対象利益等の計算に与える影響が小さい場合にも、同様に利益分割法の対象範囲に含めないことができます。

前回もお伝えしたとおり、国外関連取引が連鎖することは、そんなに珍しいことではありません。常に非関連者間取引に挟まれる関連取引全体を検討対象にするだけであれば、話は簡単なのですが、実際には今回のケースの海外子会社Xと海外子会社Y間の取引のように、それだけを抜き出して検証できるものもあります。

ただ、抜き出すといっても、それはその部分に移転価格税制上の問題がないことが前提であり、そこが歪んでいれば、その他の部分、つまり、分割対象利益等の計算にも影響してきます。

だから、前回もお伝えしましたが、このケースの前提条件とされているような情報を集めることが重要になるわけですね。

これで利益分割法シリーズは終了です。お疲れ様でした!

次回は、利益分割法の記事をまとめて、終わりにしたいと思います。

佐和 周(公認会計士・税理士)

現 有限責任 あずさ監査法人、KPMG税理士法人を経て、佐和公認会計士事務所を開設。専門は海外子会社管理・財務DD・国際税務など。東京大学経済学部卒業、英国ケンブリッジ大学経営大学院(Cambridge Judge Business School) 首席修了 (MBA)。詳細なプロフィールはこちら。

-520x312.png)

-520x312.png)

-240x240.png)

-240x240.jpg)

-240x240.png)

-240x240.png)