第6回 残余利益分割法(RPSM)をわかりやすく(移転価格税制)

引き続き「利益分割法(PS法)」シリーズです。

Table of Contents

1. 利益分割法の3類型

前回もお伝えしましたが、利益分割法には、以下の3つの類型があります。

② 寄与度利益分割法

③ 残余利益分割法

ここまで、①比較利益分割法と②寄与度利益分割法の定義を確認してきたので、今回は最後に③残余利益分割法です。

2. 租税特別措置法上の定義(残余利益分割法)

まずは恒例の租税特別措置法(66の4②一ニ)及び租税特別措置法施行令(39の12⑧一)における定義です。

国外関連取引に係る棚卸資産の…法人及び当該法人に係る国外関連者による購入、製造その他の行為による取得及び販売(…「販売等」…)に係る所得が、次に掲げる方法によりこれらの者に帰属するものとして計算した金額をもつて当該国外関連取引の対価の額とする方法

…

ハ (1)及び(2)に掲げる金額につき当該法人及び当該国外関連者ごとに合計した金額がこれらの者に帰属するものとして計算する方法

(1) 当該国外関連取引に係る棚卸資産の当該法人及び当該国外関連者による販売等に係る所得が、当該棚卸資産と同種又は類似の棚卸資産の非関連者による販売等(…「比較対象取引」…)に係る第六項、前項又は次号から第五号までに規定する必要な調整を加えないものとした場合のこれらの規定による割合に基づき当該法人及び当該国外関連者に帰属するものとして計算した金額

(2) 当該国外関連取引に係る棚卸資産の当該法人及び当該国外関連者による販売等に係る所得の金額と(1)に掲げる金額の合計額との差額(…「残余利益等」…)が、当該残余利益等の発生に寄与した程度を推測するに足りるこれらの者が支出した費用の額、使用した固定資産の価額その他これらの者に係る要因に応じてこれらの者に帰属するものとして計算した金額

(注)下線部の割合について、「当該比較対象取引と当該国外関連取引に係る棚卸資産の当該法人及び当該国外関連者による販売等とが当事者の果たす機能その他において差異がある場合には、その差異(当該棚卸資産の販売等に関し当該法人及び当該国外関連者に独自の機能が存在することによる差異を除く。)により生ずる割合の差につき必要な調整を加えた後の割合(その必要な調整を加えることができない場合であつて財務省令で定める場合に該当するときは、財務省令で定めるところにより計算した割合)」とされています。

うーん。寄与度利益分割法の定義までは、ちょっと簡単な感じだったのですが、ここでまたマニア向け情報が来てしまいましたね。

3. さっぱりした定義

マニアではない方のために、残余利益分割法を一言でいうと、「国外関連取引に係る全体の利益を基本的利益と残余利益等に分け、それぞれを別の基準で配分することにより独立企業間価格を算定する方法」ということになります。

上記の定義では、(1)と(2)がありますが、(1)が基本的利益で、(2)が残余利益等です。それぞれ別の配分になっているのが読み取れるかもしれません。

4. 基本的利益と残余利益等

ここで、(1)基本的利益とは、独自の機能を果たさない非関連者間取引において得られる所得をいいます。

ということは、(2)残余利益等は、法人及び国外関連者が独自の機能を果たすことによりこれらの者に生じた所得となります。

「(2)残余利益等=分割対象利益等-(1)基本的利益の合計額」で、(1)基本的利益が独自の機能を果たさなくても得られる所得なので、それを超える部分が独自の機能を果たすことにより得られる所得ということですね。

5. 残余利益等の配分

で、(2)残余利益等を両者に配分するわけですが、この場合の分割要因の例として、上記の定義では「支出した費用の額」と「使用した固定資産の価額」が挙げられています。これは前回見た寄与度利益分割法と同じですね。

また、法人及び国外関連者が「重要な価値のある無形資産」を用いることにより独自の機能を果たしている場合には、無形資産による寄与の程度を推測するに足りるものとして、これらの者が有する無形資産の価額、その無形資産の開発のために支出した費用の額等を用いることができます。

6. 残余利益分割法をよく使う局面

すなわち、この残余利益分割法をよく使うのは、基本的に自社と国外関連者の両方が重要な価値のある無形資産を持っている場合です。

もう少しちゃんと言うと、国外関連取引の両当事者が無形資産を使用するなど、独自の機能を果たすことにより、両当事者者による独自の価値ある寄与が認められる場合です。

7. 残余利益分割法における計算

で、残余利益分割法における具体的な計算の話です。

上でも書きましたが、まず、分割対象利益等のうち基本的利益を国外関連取引の両当事者にそれぞれに配分します。これはTNMM的にやります(具体的なイメージはこちら)。

次に、「分割対象利益等(全体)」と「両当事者に配分をした基本的利益の合計額」との差額である残余利益等を計算します。これは独自の価値ある寄与により発生した部分を意味しますが、計算としては単なる引き算です。

そして最後に、残余利益等の発生に寄与した程度を推測するに足りる要因に応じて、残余利益等を両当事者に配分し、独立企業間価格を算定します。

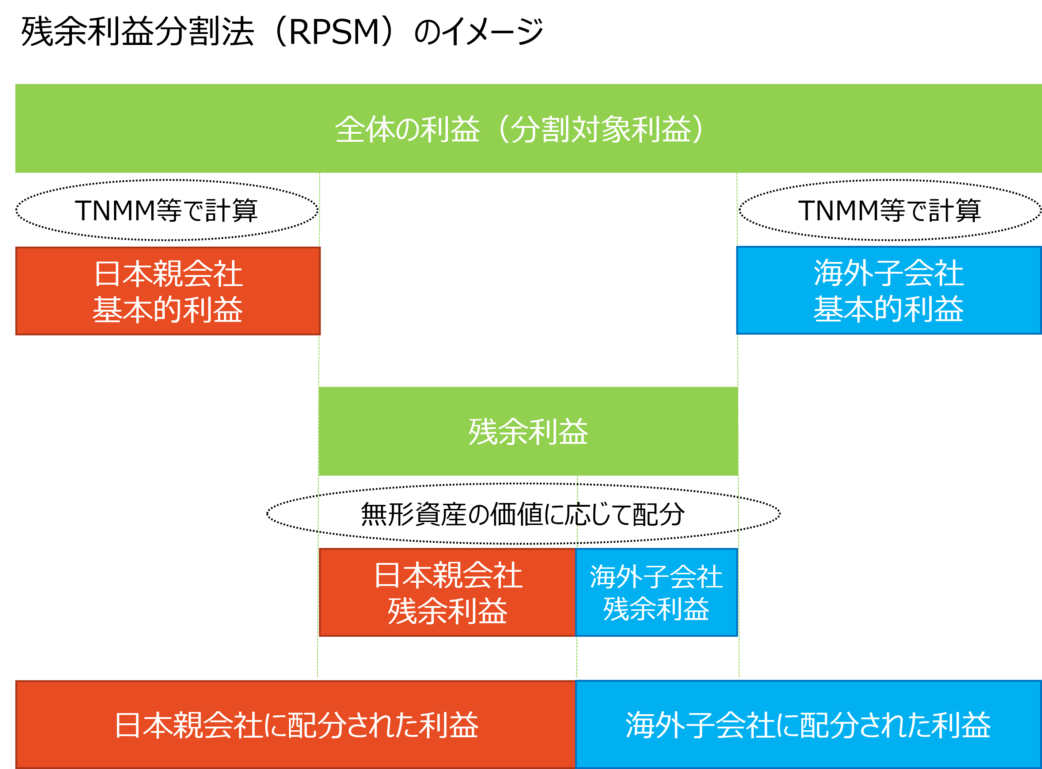

8. 残余利益分割法のイメージ

残余利益分割法のイメージですが、だいたい下図のような感じです。

もう10年以上前になるのですが、『海外進出・展開・撤退の会計・税務Q&A』という本を書き、そこで、上記のように残余利益分割法のイメージを図示しました(今回の説明に合わせてちょっと変えてあります)。

懐かしいなあ。

このように、残余利益分割法では、分割対象利益等を基本的利益と残余利益等とに分けて、二段階の配分を行うのが特徴です。

残余利益等に係る分割要因を決定しなければならないので、寄与度利益分割法と同じような議論があります。特に、残余利益分割法では、分割要因を測定することが困難な場合があるので、これも少し先で確認します。

今回はここまでです。これで、利益分割法は3類型とも確認できたので、今後は「分割対象利益等」などを見ていきます。このままだと、「何を分割したらええねん」ということになるので。

では、では。

佐和 周(公認会計士・税理士)

現 有限責任 あずさ監査法人、KPMG税理士法人を経て、佐和公認会計士事務所を開設。専門は海外子会社管理・財務DD・国際税務など。東京大学経済学部卒業、英国ケンブリッジ大学経営大学院(Cambridge Judge Business School) 首席修了 (MBA)。詳細なプロフィールはこちら。

-1-520x312.png)

-520x312.png)

-520x312.png)

-240x240.png)

-240x240.jpg)

-240x240.png)

-240x240.png)