インボイス制度:消費税の免税事業者への影響

前回に引き続き、消費税のインボイス制度(適格請求書等保存方式)についてです。

今日は、(取引先の側で)よく議論になる免税事業者のことを書きたいと思います。

Table of Contents

0. この記事のポイント

1. 免税事業者とは

消費税については、基準期間(課税期間の前々年または前々事業年度)における課税売上高が1,000万円以下の事業者は、基本的に納税の義務が免除されます。

免税事業者とは、このように消費税の納税の義務が免除される事業者をいいます。

2. 免税事業者の現状

インボイス制度(適格請求書等保存方式)はこの免税事業者に大きな影響を与えると言われていますが、この点を理解するためには、現行制度における免税事業者の位置付けを知っておく必要があります。

インボイス制度は、シンプルには「適格請求書(インボイス)の保存がない場合、仕⼊税額控除が不可になる」というものです。免税事業者はこのインボイスを発行できないので、取引の相手方(得意先)は仕入税額控除を取れません。

でも、もし現行制度上、免税事業者からの仕入について、得意先が仕入税額控除を行っていなければ、インボイス制度が導入されても、何の問題もないはずです。

例えば、取引価格が100で、免税事業者が得意先に100の請求書を発行し、得意先は仕入税額控除を取らない(100のコストを認識する)のであれば、インボイス制度が導入されても、あまり影響はありません。

しかしながら、現行制度では、免税事業者から仕入れた場合も、仕入税額控除の対象となります。

したがって、仮に免税事業者が消費税らしきものを請求していたとしたら、上記の例では、免税事業者が(消費税らしきもの10を上乗せして)110の請求書を発行し、得意先は10の仕入税額控除を取って、100のコストを認識することになります。

免税事業者は、当然ながら、消費税らしきもの10は納付しないはずなので、いわゆる「益税」の状態ですね(詳細は以下の記事をどうぞ)。

3. 免税事業者にとってのインボイス制度

この状況でインボイス制度(適格請求書等保存方式)が導入されるとどうなるでしょうか?

免税事業者は、そのままでは適格請求書発行事業者の登録を受けることはできません。

すなわち、免税事業者が適格請求書発行事業者の登録を受けるためには、原則として、消費税課税事業者選択届出書を提出し、課税事業者となる必要があります(ただし、以下の記事にまとめたとおり、例外として、登録日が令和5年10月1日から令和11年9月30 日までの日の属する課税期間中である場合の経過措置があります)。

一方、免税事業者が適格請求書発行事業者の登録を受けない場合、取引の相手方(得意先)の側では、仕入税額控除を取ることができません。

これは、インボイス制度の下では、適格請求書発行事業者以外の者(免税事業者など)からの仕入れについては、仕入税額控除のために保存が必要な請求書等、つまり、インボイスの交付を受けることができないためです。

先ほどの例でいうと、免税事業者が(消費税らしきもの10を上乗せして)110の請求書を発行した場合、インボイス制度の下では、得意先は10の仕入税額控除を取れないので、コスト負担が100から110に増すことになります。

この得意先にとってのコスト負担の増加(100→110)が、「インボイス制度が免税事業者に大きな影響を与える」という指摘の所以といえます。

4. 免税事業者が取りうる対応

免税事業者にとって、この状況で取りうる選択肢は多くありません。

課税事業者を選択して適格請求書発行事業者の登録を受けるか、得意先と価格交渉するかです。

適格請求書発行事業者の登録を受けない場合、もともと消費税見合いで請求していた金額分だけ、本体価格を値下げしないと、得意先のコスト負担が増えることになります。

なので、あとは税務の問題を離れて、純粋な価格交渉の問題になります。

5. 得意先(=免税事業者から仕入を行っている企業)の視点

私はこれを免税事業者の側から考えたことはありません。

どちらかというと、逆に(免税事業者の)取引先の側から、この問題に遭遇します。

つまり、免税事業者から仕入を行っている企業の視点では、インボイス制度導入後も免税事業者と取引を継続する場合、合理的に考えると、取引価格を引き下げてもらう必要があります。

ただ、企業にとっては、消費税絡みで価格を⾒直すのはできれば避けたいのではないでしょうか。

端的には、公取委(公正取引委員会)からごちゃごちゃ言われるリスクが高いからです(独占禁⽌法や下請法の視点。このあたりは以下の記事にまとめました)。

ただ、仮に免税事業者との取引を見直すとしても、そもそも免税事業者との取引を区分して把握していない場合が多いと思うので、その洗い出しから行う必要があるとすれば、大変だなあと思います。

いずれにせよ、インボイス制度の下では、免税事業者は得意先から敬遠される可能性があり、その意味でも、免税事業者にとっては影響の大きい制度といえます。

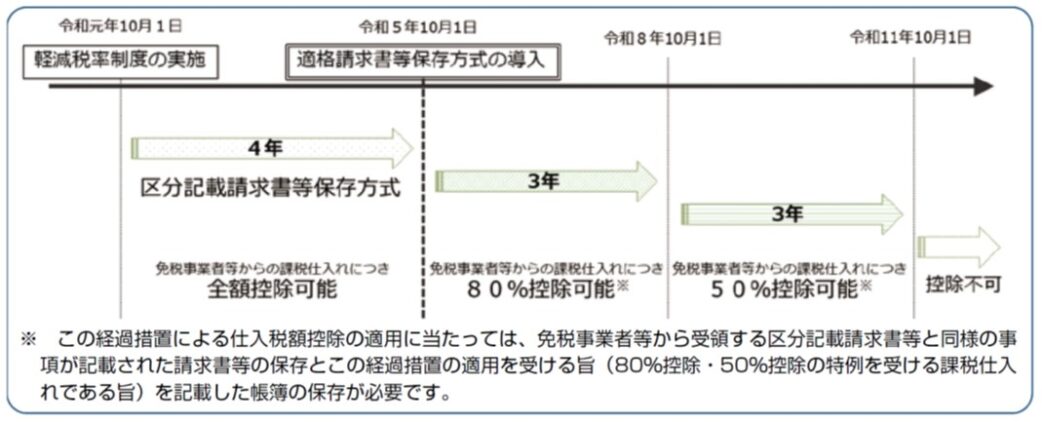

6. 免税事業者からの仕入れに係る経過措置

免税事業者にとってのほぼ唯一の朗報は、経過措置の存在でしょうか。

具体的には、インボイス制度導入から一定期間は、免税事業者(適格請求書発行事業者以外の者)からの仕入れであっても、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられています(適用には一定の要件があります)。

具体的な期間と割合については、令和5年10月1日から令和8年9月30 日までは仕入税額相当額の80%、令和8年10月1日から令和11年9月30 日までは仕入税額相当額の50%です。

以下の国税庁の資料がわかりやすいと思います。

経過措置の適用要件などは、以下の記事にまとめています。

これは激変緩和措置の位置付けなので、言い換えると、「緩やかにしんどくなってくる」ということで、根本的な解決にはなりません。

今日はここまでです。

では、では。

↓インボイス制度に関するオススメの書籍です(私の本ではないです。制度開始後の6訂版です。「決定版」らしいです。3訂版の紹介記事はこちら)。

6訂版 Q&Aでよくわかる消費税インボイス対応要点ナビ【決定版】(Amazon)

↓インボイス制度をカバーした『海外取引の経理実務 ケース50』の3訂版です(私の本です。紹介記事はこちら)。

これだけは押さえておこう 海外取引の経理実務 ケース50〈第3版〉(Amazon)

佐和 周(公認会計士・税理士)

現 有限責任 あずさ監査法人、KPMG税理士法人を経て、佐和公認会計士事務所を開設。専門は海外子会社管理・財務DD・国際税務など。社外監査役(東証プライム&スタンダード上場企業)。東京大学経済学部卒業、英国ケンブリッジ大学経営大学院(Cambridge Judge Business School) 首席修了 (MBA)。詳細なプロフィールはこちら。

-240x240.png)

-240x240.jpg)

-240x240.png)