第16回 移転価格税制におけるロイヤルティ料率の算定アプローチ

引き続き「無形資産の使用許諾取引」シリーズです。

ここまでは、「重要な価値がある無形資産とはどういうものか」を見てきて、「その無形資産は誰が持っているのか」という無形資産の帰属の問題も扱いました。

Table of Contents

1. ロイヤルティ料率の算定アプローチ

ここからは少しの間、日本企業だけが、重要な価値を有する無形資産を持っている状況を想定します。

そして、その無形資産を(国外関連者である)海外子会社に使用許諾する取引について、独立企業間価格を算定する際のアプローチを考えてみます。

2. ロイヤルティとは

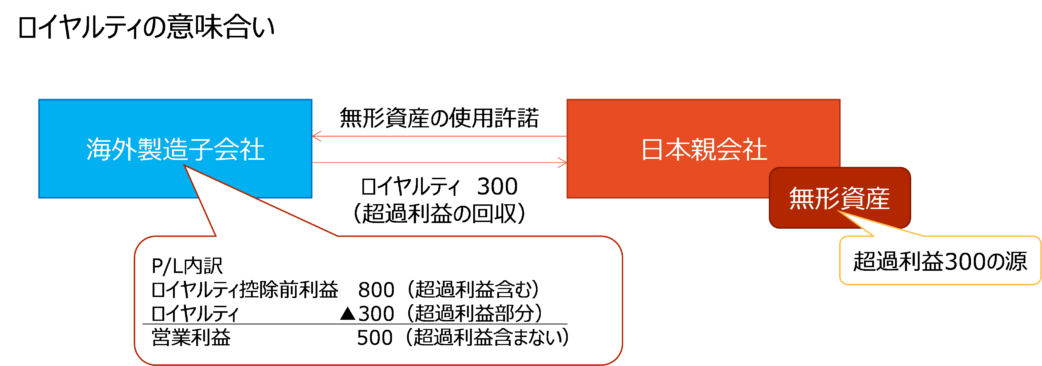

海外に製造子会社がある場合を例にして考えますが、そういった場合、日本親会社が製造技術などを供与する、より正確には、日本親会社が保有する特許権やその他のノウハウを子会社に使用させることが多いのではないでしょうか。

そして、この場合(特にその子会社が直接外部に製品を販売している場合)、日本親会社は通常ロイヤルティを回収していると考えられます。

このロイヤルティは、端的には、無形資産の使用料です。なので、単純に「使用料」と呼ばれることもあります(あと、「ライセンス・フィー」という呼び方も)。

重要なのはロイヤルティの定義よりも意味合いのほうですが、特に移転価格税制の文脈では、ロイヤルティの位置付けは、超過利益の回収にあります。

いまは日本親会社だけが重要な価値を有する無形資産を持っている前提なので、超過利益がその無形資産に由来するものと考えれば、海外子会社はそれをロイヤルティの形で日本親会社に返す必要があるわけです。

めちゃくちゃざっくりしていますが、これがロイヤルティの意味合いです。

3. ロイヤルティの水準の決め方

次に、このロイヤルティに係る独立企業間価格(料率)の決め方についてです。

アプローチとしては、(1)ロイヤルティの水準を直接見る方法と(2)ロイヤルティ控除後の海外子会社の営業利益を見る方法の2つが中心になります。

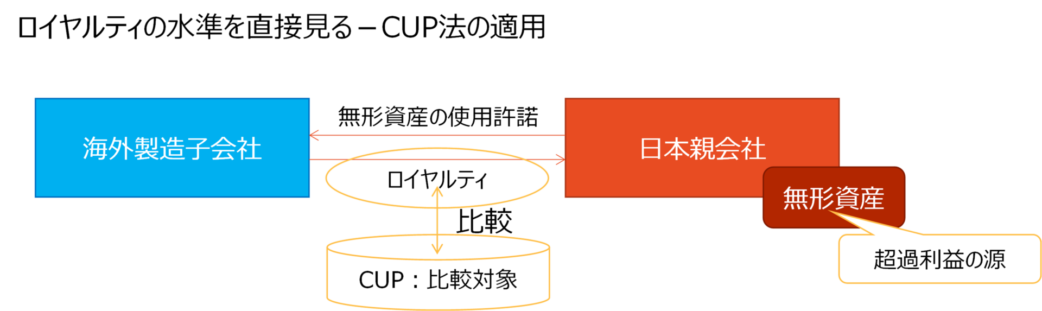

(1) ロイヤルティの水準を直接見る方法

まず、1つ目の方法ですが、ロイヤルティの水準を直接見る方法としては、独立価格比準法と同等の方法の適用が考えられます。

無形資産の使用許諾について、独立価格比準法と同等の方法を適用するためには、以下の条件が求められます。

実務的には各種ロイヤルティのデータベース等から比較対象(同種の無形資産取引)をピックアップし、それをもって独立企業間価格の裏付けとするケースがあります。

この考え方をマーケット・アプローチと呼ぶこともあります。

ただし、参考事例集では、このような方法は扱われていません。

また、次回確認しますが、ポイント集(国税庁 「移転価格税制の適用におけるポイント」)では、独立価格比準法(CUP法)的な方法が「使えない」ケースが取り扱われています。やはり、無形資産が「同種」と主張するハードルはそれなりに高いと思います。

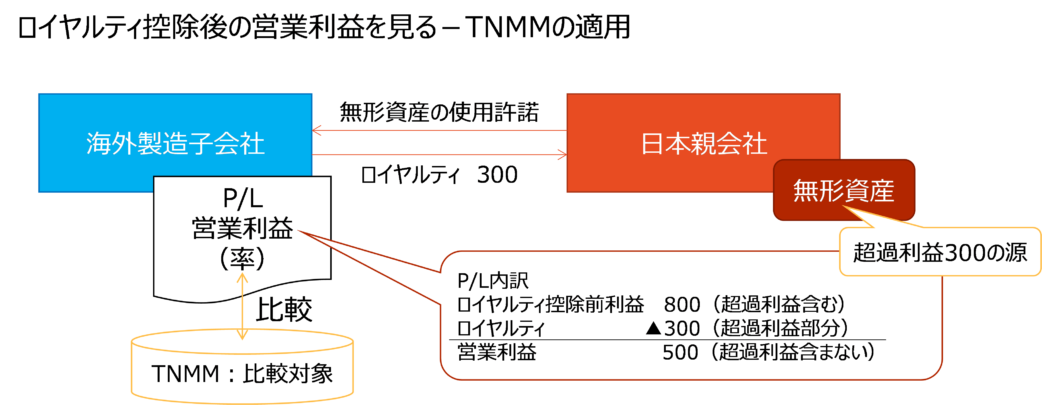

(2) ロイヤルティ控除後の海外子会社の営業利益を見る方法

次に、2つ目の方法ですが、ロイヤルティ控除後の海外子会社の営業利益を見る方法としては、実務上は取引単位営業利益法(TNMM)的な方法で海外子会社の営業利益水準の裏付けとする方法が多く用いられています。

こっちはインカム・アプローチと呼ばれたりもしますが、もうちょっと説明が必要ですね。

上図では、海外子会社が自らは重要な無形資産を有しておらず、単純な製造機能のみであるため、ロイヤルティ控除後の営業利益が、同様の状況にある他の現地製造会社と同レベルになるように、(ある意味、「逆算」で)ロイヤルティの水準が設定されるべきという考え方です。

もう少し具体的にいうと、まずは「国外関連取引の事業と同種の事業を営み、市場、事業規模等が類似する他の法人」を探してきます。この法人は、国外関連者である海外子会社と同程度の製造機能(または販売機能)のみを有することが前提になります。

この場合、取引単位営業利益法を適用して海外子会社の機能に見合う通常の利益を計算すると、その利益を「超える」海外子会社の残余の利益が、無形資産の供与に係る対価の額として間接的に算定されることになります。

これが上記の「逆算」という意味合いです。

もちろん、海外子会社は日本親会社の技術やノウハウを使用しているため、そこから生じる超過利益をいったんは享受します。ただ、上記のように対価(ロイヤルティ料率)を設定しておけば、一方で日本親会社に対して見合いのロイヤルティを支払うこととなります。そうすると、ロイヤルティ支払後の営業利益率は基本的な製造機能のみに対応する水準(つまり、現地の同業他社と同水準)となっているはずということです。

ちなみに、この場合の独立企業間価格の算定方法は、「取引単位営業利益法に準ずる方法と同等の方法」になります。気軽にTNMMと呼んでおけばいいですけど。

4. 一応コスト・アプローチも

ちなみに、通達では、原価基準法と同等の方法にも言及があります(いわゆるコスト・アプローチです)。

詳細は割愛しますが、考え方だけ書いておくと、技術等の開発費用をベースにロイヤルティ料率を決める感じです。

そういう意味では、ロイヤルティの水準を決める上で1つの目安にはなるものの、あまり合理的な考え方ではありません。

5. 『これだけは押さえておこう 国際税務のよくあるケース50』のご紹介

ちなみに、このあたりは以下の本にライトな感じで書いてあります。

今日はここまでです。

では、では。

佐和 周(公認会計士・税理士)

現 有限責任 あずさ監査法人、KPMG税理士法人を経て、佐和公認会計士事務所を開設。専門は海外子会社管理・財務DD・国際税務など。東京大学経済学部卒業、英国ケンブリッジ大学経営大学院(Cambridge Judge Business School) 首席修了 (MBA)。詳細なプロフィールはこちら。

-520x312.png)

-520x312.png)

-520x312.png)

-240x240.png)

-240x240.jpg)

-240x240.png)

-240x240.png)