第8回 参考事例集におけるDCF法の計算結果について考える(移転価格税制)

引き続き「無形資産の譲渡取引とDCF法」シリーズです。

このブログは、移転価格税制については、国税庁が公表している参考事例集などの内容を分かりやすく書くことをテーマにしています。

そのテーマからは少し離れてしまいますが、今回は、前回のDCF法の具体的な計算過程を見た感想を少しだけ書きたいと思います。

Table of Contents

1. 前回の計算結果

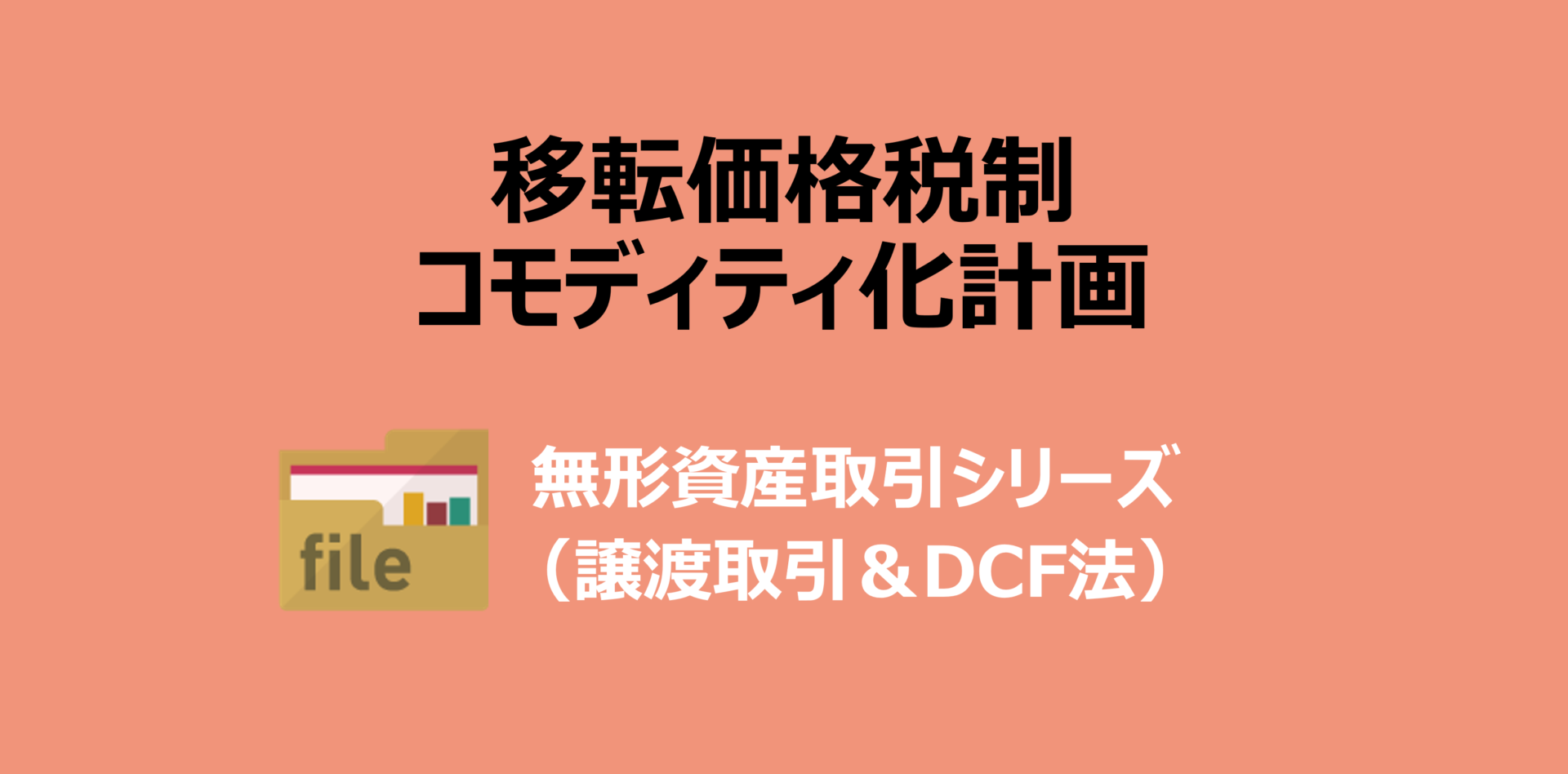

まず、前回のDCF法の計算結果は以下のとおりです。

(出典:国税庁 移転価格事務運営要領 「移転価格税制の適用に当たっての参考事例集」)

2. 計算結果に関する感想

上記の計算結果ですが、無形資産の評価額(あるべき譲渡対価の額)は863です。

この評価額が高いか低いかについては、色々な考え方があると思いますが、1つの考え方は、現状で無形資産が生み出している利益水準と比べる方法です。

上記の表だと、N+1年度(将来ですが)の「特許権等に係る税引前営業利益」は130でした。ということは、この無形資産の評価額は、その営業利益の約6.6年分(=863÷130)です。

これに対する感想は「こんなもんかなあ」というものです。個人的な印象ですが、営業利益の5年分を超えてないと、ちょっと怒られそうな気がします(誰から?)。

3. 前提条件に関する感想

あと、前回の計算過程を追って頂ければよくわかりますが、この評価額863は前提条件に対してかなり敏感です。言い換えると、前提条件をいじって評価額を変えるのはそんなに難しくありません(特に予測利益の見積り)。

だから、予測利益の金額のような独立企業間価格を算定するための前提となる事項について、検証可能で合理的なものである必要があるとされています。具体的にどんなところをチェックされるかは、次回お伝えします。

また、「特定無形資産国外関連取引に係る価格調整措置」という税務当局側からの対応策もあるので、この点についても、ちょっと先で見てみたいと思っています。

4. アグレッシブな前提条件から読み取れること

その他、DCFの計算過程を見ていて思うことですが、予測利益の見積りにあたって、「売上高の成長率は毎期3%、売上高営業利益率は毎期20%と仮定している」という前提が置かれています。

今後10年間、売上高が3%で成長し続けて、売上高営業利益率も20%という高水準を維持できるというのは、業界にもよりますが、そこそこアグレッシブな前提条件だなあと思います。やっぱり参考事例集であんまり低い評価額にすると、日本企業が低い価格で無形資産を海外に流出させるという懸念があるんでしょうか。

最後に、前提条件に「日本親会社は当該事業計画について、実績のある外部の評価機関に検証を依頼し、その結果、当該評価機関から客観的に合理的な事業計画であるとの意見を得ている」とあるので、やはり国税庁もそういう想定をしているんだなあというのが読み取れます。無形資産の評価の全体を外部委託しているわけではなさそうですが。

今日はここまでです。次回は、DCF法の計算でチェックされるポイントを確認します。

では、では。

佐和 周(公認会計士・税理士)

現 有限責任 あずさ監査法人、KPMG税理士法人を経て、佐和公認会計士事務所を開設。専門は海外子会社管理・財務DD・国際税務など。社外監査役(東証プライム&スタンダード上場企業)。東京大学経済学部卒業、英国ケンブリッジ大学経営大学院(Cambridge Judge Business School) 首席修了 (MBA)。詳細なプロフィールはこちら。

-520x312.png)

-520x312.png)

-520x312.png)

-240x240.png)

-240x240.jpg)

-240x240.png)