固定資産の減損損失に係る税効果をわかりやすく

2016年に書いた『ケース別 税効果会計の実務Q&A』という本ですが、コンテンツを自由に使えるようになったので(経緯はこちら)、いつか紙の本じゃない形で書き直そうと思っており、それまでの間、その内容を少しブログに書きたいと思います。

今日は、今週・来週のセミナーで取り扱う内容について。

Table of Contents

今回のテーマは固定資産の減損損失に係る税効果

今回のテーマは、固定資産の減損損失に係る税効果です。

『ケース別 税効果会計の実務Q&A』という本の解説の流れに合わせて、以下、「(1)会計上の取扱い→(2)税務上の取扱い→(3)税効果会計上の取扱い→(4)仕訳イメージ」という流れで書きます。

(1) 会計上の取扱い

固定資産の減損とは、資産の収益性の低下により投資額の回収が見込めなくなった状態を指し、減損処理とは、そのような場合に、一定の条件の下で回収可能性を反映させるように帳簿価額を減額する会計処理をいいます。

具体的には、まず、資産等に減損の兆候がある場合に、当該資産等について、減損損失を認識するかどうかの判定を行います。これは、「資産等から得られる割引前将来キャッシュ・フローの総額」と「帳簿価額」を比較することによって行い、前者が後者を下回る場合には、帳簿価額を「回収可能価額」(「正味売却価額」と「使用価値」のいずれか高い方の金額)まで減額し、当該減少額を減損損失として当期の損失とします。

(2) 税務上の取扱い

税務上、固定資産の評価損の計上が認められるのは、災害による著しい損傷等の一定の事実が生じ、固定資産の価額がその帳簿価額を下回ることとなった場合のみとされています。

つまり、税務上は非常に限定されたケースでしか、固定資産の評価損計上は認められないため、会計で計上された減損損失については、申告調整が必要になる場合が多いと考えられます。

(3) 税効果会計上の取扱い

①会計と税務の差(一時差異の内容)

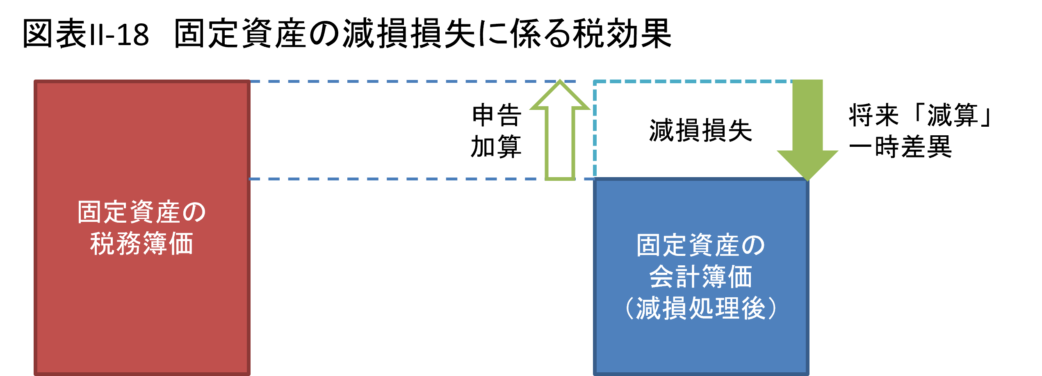

会計上の減損損失は、通常は申告調整(加算・留保)の対象となり、将来減算一時差異が発生します(図表II-18参照)。

②一時差異のスケジューリング

固定資産の減損損失に係る将来減算一時差異のスケジューリングにあたっては、減損損失の対象となった固定資産の状態、すなわち、現在及び将来の使用・遊休・処分の状況及び見込みに基づきその判定を行いますが、適用指針において、①償却資産と②非償却資産の別に取扱いが明確化されています。

償却資産の減損損失の場合

建物等の償却資産の減損損失に係る将来減算一時差異は、減価償却計算を通して解消されることから、スケジューリング可能な一時差異として取り扱われます。

なお、通常の減価償却超過額については、「解消見込年度が長期にわたる将来減算一時差異」として、適用指針において特別な取扱いが定められていますが、償却資産の減損損失にはこの取扱いは適用されません。

なお、減損損失を計上した償却資産について、耐用年数の終了を待たずに処分が予定されている場合は、当該処分予定に基づいてスケジューリングすることになります。

非償却資産の減損損失の場合

土地等の非償却資産の減損損失に係る将来減算一時差異のスケジューリングは、売却処分等の予定がある場合はそれによることになります。

一方、売却等に係る意思決定または実施計画等がない場合(例えば、工場用地として現に使用中であるような場合など)には、スケジューリング不能な一時差異として取り扱われます。

(4) 仕訳イメージ

前提条件:固定資産の減損損失100(有税)

(借)減損損失 100 (貸)固定資産 100

【繰延税金資産の回収可能性がある場合の税効果】

(借)繰延税金資産 30 (貸)法人税等調整額 30

今日はここまでです。

では、では。

佐和 周(公認会計士・税理士)

現 有限責任 あずさ監査法人、KPMG税理士法人を経て、佐和公認会計士事務所を開設。専門は海外子会社管理・財務DD・国際税務など。社外監査役(東証プライム&スタンダード上場企業)。東京大学経済学部卒業、英国ケンブリッジ大学経営大学院(Cambridge Judge Business School) 首席修了 (MBA)。詳細なプロフィールはこちら。

-240x240.png)

-240x240.jpg)

-240x240.png)