ローカルファイルの同時文書化義務をわかりやすく(月刊『国際税務』連載より)

(写真は株式会社税務研究会様の許諾を得て掲載しています)

Table of Contents

連載:「新任社員のための イチから分かる! 国際税務の仕組みとポイント」

月刊『国際税務』で「新任社員のための イチから分かる! 国際税務の仕組みとポイント」という連載を持たせて頂いているので、編集部の許可を頂いて、その内容をちょっとずつブログでご紹介しています。

前回は、移転価格課税+対応的調整の影響をざっくりお伝えしました。

第11回 移転価格税制④(文書化)

連載第11回は、移転価格税制の4回目で、文書化について書いています。

国別報告事項(CbCレポート・CbCR)や事業概況報告事項(マスターファイル)にもちょっと触れていますが、メインはローカルファイル(独立企業間価格を算定するために必要と認められる書類)です。

ローカルファイルとは

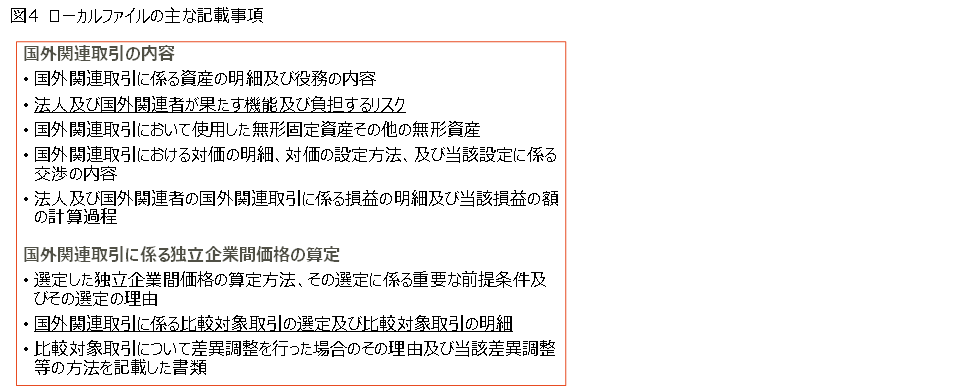

ローカルファイルの記載事項について、連載では以下のようにまとめています。

まず、ローカルファイル(独立企業間価格を算定するために必要と認められる書類)がどういうもので、どういう内容を書くかについては、図4のとおりです。

記載事項を大きく分けると、海外子会社(国外関連者)とどのような取引を行っているかという「国外関連取引の内容」と、それについてどのように移転価格を算定しているかという「国外関連取引に係る独立企業間価格の算定」の2つがあります。

ただ、このあたりは本題ではなくて、今日書くのは、主にローカルファイルの同時文書化義務についてです。

ローカルファイルの同時文書化義務

まず、ローカルファイルの同時文書化義務というのは、ローカルファイルを確定申告書の提出期限までに(これが「同時」文書化の意味合い)作成等しなければならないという意味です。

具体的には、以下のような金額基準に該当すれば、同時文書化が必要になります。

または

2. 前事業年度の無形資産取引の合計金額が3億円以上

この金額基準に該当した場合、結論は「同時文書化してください」です。これはシンプルですね。

同時文書化免除の意味合い

一方、この金額基準を下回った場合、結論は「同時文書化しなくていいです。でも、文書化はしてください」です。

この点、連載では以下のようにまとめています。

…同時文書化義務については、金額基準により免除される場合があります。金額基準を下回って義務が免除されると、すごくラッキーに思われるかもしれませんが、実際には事務負担はそれほど変わりません。

なぜなら、ローカルファイルの同時文書化義務が免除される場合であっても、ローカルファイル(に相当する書類)を作成しなくてよいことにならないからです。

すなわち、同時文書化義務のない取引についても、税務調査等で当局の要請があった場合、提示・提出が求められる書類の範囲は基本的に同じです。差があるのは、確定申告書の提出期限までの作成義務の有無のみなので、あくまでも「同時」文書化が免除されるだけであって、「文書化」自体が免除されるわけではない点に注意が必要です。

連載では、これ以外にも、海外子会社が作成しているローカルファイルのことや、それとの整合性が保ててなくて危険なケースなどについても書いています。

今日はここまでです。

では、では。

これだけは押さえておこう 国際税務のよくあるケース50(第3版)

佐和 周(公認会計士・税理士)

現 有限責任 あずさ監査法人、KPMG税理士法人を経て、佐和公認会計士事務所を開設。専門は海外子会社管理・財務DD・国際税務など。社外監査役(東証プライム&スタンダード上場企業)。東京大学経済学部卒業、英国ケンブリッジ大学経営大学院(Cambridge Judge Business School) 首席修了 (MBA)。詳細なプロフィールはこちら。

-240x240.png)

-240x240.jpg)

-240x240.png)