パススルー課税を受ける米国LLCの租税負担割合の計算

今日は少し普段のお仕事のことを書きます。

Table of Contents

1. タックス・ヘイブン対策税制

最近、タックス・ヘイブン対策税制(外国子会社合算税制)に関するご相談を頂くことが多いので、そのことについて。

今回は、外国関係会社にパススルー課税が適用される場合のお話です。

2. パススルー課税を受ける場合の租税負担割合の計算

もう少し具体的にいうと、パススルー課税が適用される米国LLC(=外国関係会社)に関して、「租税負担割合をどのように計算するか」という問題について書きます。

結論としては、米国LLC(=外国関係会社)に対して法人所得税が課されるものと仮定して、その本店所在地国(米国)の法令の規定により所得の金額を計算します。

要は、米国LLCがあたかも単体申告しているかのように取り扱うということです。

逆にいうと、租税負担割合の計算上は、米国LLC(=外国関係会社)の所得をその株主等の所得として取り扱いません。

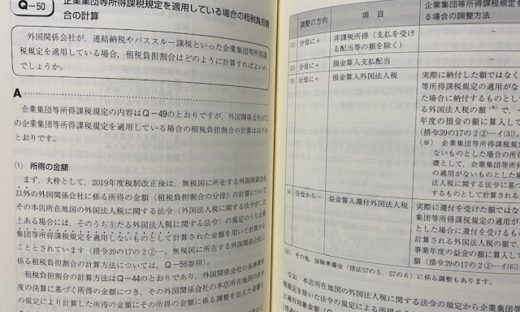

3. 米国LLCがパススルー課税を受ける場合の租税負担割合の計算(Q&A)

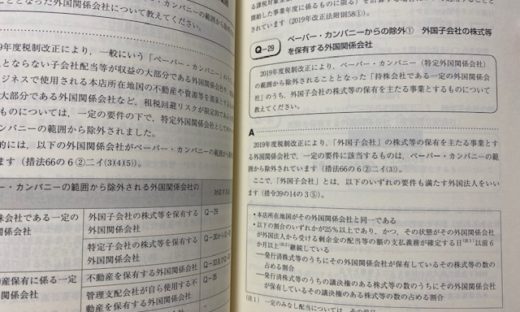

この点、「連結納税規定等が適用される外国関係会社の適用対象金額等の計算方法等の改正に関するQ&A」に、もう少し詳しく解説されています。

(1) 前提条件

まず、前提条件は以下のとおりです。

(2) 所得金額(分母)の簡便計算

次に、租税負担割合の分母となる所得金額の計算方法です。

この場合の簡便計算の方法として、以下があります。

S社の申告所得金額(繰越欠損金控除前)からS2社から配賦された金額を除いた金額に、以下の調整を行う

・米国連邦税法における非課税所得に係る規定(受取配当等の所得控除額を含む)及び繰越欠損金額の控除に係る規定を適用したものとする調整を行う

・企業集団等所得課税規定の適用にあたり選択された規定については、その規定の適用要件等からその外国関係会社が適用を受けることができないものを除き、その規定を適用したものとする調整を行う

S2社の情報申告書における所得金額に、上記の調整を行う

まず、LLCのほうについて。

パススルー課税を受けるS2社(LLC)については、米国連邦税法上はあくまでもパススルー課税なので、自ら申告・納税するわけではありません。

ただ、上記のとおり、情報申告書(Form1065)を作成し、IRSに提出します。

Form1065上の所得計算は、米国の単体納税制度の所得計算とほぼ同じなので、その所得金額に、上記2つの調整を行った額をもって、S2社の(単体)所得金額として取り扱うということです。

次に、LLCの株主のほうについて。

上記の簡便計算では、S社の(単体)所得について、S2社から受領したSchedule K‐1上の(配賦された)所得金額を除外する形で(&上記2つの調整を行うことで)計算しています。

前提として、米国連邦税法上、S社は、LLCの所得金額を取り込んで課税所得を計算しますが、通常、Schedule K‐1に記載された所得金額を取り込んでいる(それをもとに申告・納税している)はずです。

あ、Schedule K‐1という明細書は、上記S2社(パススルー課税を受けるLLC)がS社(パススルー課税を受けるLLCの持分保有者)に渡すものです。

(3) 租税の額(分子)の計算

最後に、租税負担割合の分子となる租税の額の計算方法です。

これは簡単で、上記(2)の所得金額をベースに、単体納税制度の規定を適用して(企業集団等所得課税規定の適用がないものとして)計算すべきこととされています。

要は、分母子とも、あたかも単体申告しているかのように取り扱うということですね。

なお、この場合、選択適用とされている税額控除規定については、任意に選択することができます。つまり、税額控除を適用せず計算していいってことです。

ということで、今日はここまでです。

では、では。

佐和 周(公認会計士・税理士)

現 有限責任 あずさ監査法人、KPMG税理士法人を経て、佐和公認会計士事務所を開設。専門は海外子会社管理・財務DD・国際税務など。社外監査役(東証プライム&スタンダード上場企業)。東京大学経済学部卒業、英国ケンブリッジ大学経営大学院(Cambridge Judge Business School) 首席修了 (MBA)。詳細なプロフィールはこちら。

-240x240.png)

-240x240.jpg)

-240x240.png)