『2020年度税制改正後のタックス・ヘイブン対策税制』出版記念③ 企業集団等所得課税規定

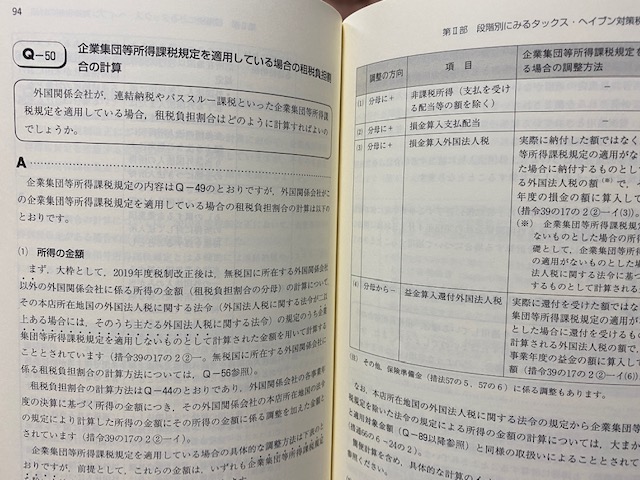

(写真は株式会社中央経済社様の許諾を得て掲載しています)

前回に引き続き、『2020年度税制改正後のタックス・ヘイブン対策税制』の出版を1人で祝おうという企画です。

Table of Contents

企業集団等所得課税規定とは

今回は、この前の申告で大変だった、企業集団等所得課税規定の取扱いについて書きます。

が、そもそも企業集団等所得課税規定とは何か、というだけでもそこそこ大変な話なので、今日はそのことを中心に見ていきたいと思います。

タックス・ヘイブン対策税制にいう「企業集団等所得課税規定」とは、端的には(1)連結納税や(2)パススルー課税に関する規定を指します。

(1) 連結納税

(1)連結納税についていえば、普通の①本店所在地国における連結納税のほかに、②第三国における連結納税もあります。

順番が逆になりますが、②第三国における連結納税というのは、無税国であるバミューダの外国関係会社が、米国の連結納税の対象となっている場合における米国の連結納税規定です。これはそんなにメジャーなものじゃないので、流します。

一方、①本店所在地国における連結納税については、以下の2つに該当する本店所在地国の法令の規定をいいます。

- 外国法人の属する企業集団の所得に対して法人所得税を課することとしている

- 企業集団に属する一の外国法人のみが法人所得税に係る納税申告書等を提出することとしている

当たり前のように聞こえるのですが、確かに米国やフランスの連結納税規定は上記の要件に該当して、企業集団等所得課税規定に含まれます。

でも、上記の要件を満たさない英国のグループリリーフやドイツのオルガンシャフトは、企業集団等所得課税規定に含まれないものとされています。

(2) パススルー課税

(2)パススルー課税も文字どおりです。

「外国法人の所得」を「その外国法人の株主等である者の所得」として取り扱うこととする外国法人の本店所在地国の法令の規定ですね。

米国LLCなんかが典型です。もうちょっと言うと、問題となる外国関係会社が米国に所在するLLCで、そのLLCがパススルー課税を選択している場合なんかが該当します。

そういう場合、LLC自体は納税義務者じゃなくて、その株主等が納税義務者となるので、例えば、LLCやその株主等の租税負担割合をどうやって計算しましょうか、みたいな話があるわけですね。

これは、現地ではパススルー課税事業体なのに、日本の税法ではその事業体が外国「法人」扱いになるケースがあるので、出てくる問題と整理できます。

ややこしい話にも聞こえますが、残念ながら米国なら普通にある話ですね。

外国関係会社が企業集団等所得課税規定を適用している場合

外国関係会社が企業集団等所得課税規定を適用している場合、上でも書いたとおり、例えば、租税負担割合をどう計算するかという問題があります。

これについては、シンプルにいうと、「企業集団等所得課税規定の適用がないものとした場合」の租税負担割合を計算することになります。

つまり、企業集団等所得課税規定の適用がないものとした場合の所得金額を分母として、企業集団等所得課税規定の適用がないものとした場合の外国法人税に関する法令に基づいて計算される租税の額を分子として、租税負担割合を計算するってことですね。

ということで、概念としてはいたってシンプルです。

ただ、そもそも普通の租税負担割合すら、ちゃんと計算するのは難しいですよね。そんな状況で、現実問題として、「企業集団等所得課税規定の適用がないものとした場合」の仮定計算までできるんでしょうか。

ちなみに、問題は租税負担割合の計算だけでなく、適用対象金額の計算もあります。

書籍をぜひご覧ください!

ということで、連結納税を適用している場合の簡便計算や、パススルー課税を適用している場合の簡便計算に興味がある方は、ぜひ書籍をご覧ください。

このブログでも、遠い将来に取り上げたいと思います。近い将来にお伝えできないのは、もう当分の間、私がタックス・ヘイブン対策税制のことを考えたくないからです。

では、では。

-240x240.png)

-240x240.jpg)

-240x240.png)