海外取引の消費税:検討のフレームワーク(外国法人への役務提供取引)

.png)

昨日は『これだけは押さえておこう 海外取引の経理実務ケース50(第2版)』という本をご紹介しました。

Table of Contents

海外取引の消費税:検討の流れ

お約束どおり、今日はそのうち、海外取引の消費税の検討の流れについてです。

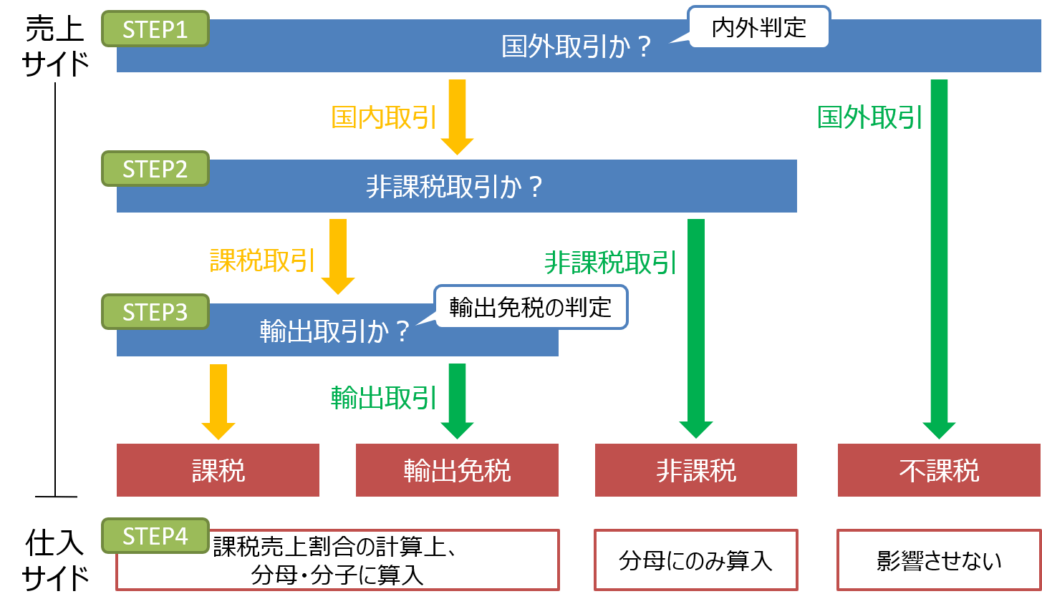

この本では、海外取引の消費税の検討フレームワークとして、以下のような図を入れました。

このフレームワークに沿う形で、具体的にどうやって消費税の判定を行うか、要点だけお伝えしたいと思います。

題材はどんな取引でもいいのですが、今回は外国法人に対する役務提供取引にします。たぶん一番面白いので。

STEP1. 内外判定

最初のステップは内外判定です。消費税は国内取引にしかかからないので、まずは、その取引が国内取引かどうかを判定するってことですね。

役務提供取引の内外判定

結論からいうと、役務提供取引については、原則として「役務の提供が行われた場所が国内であるかどうか」により内外判定を行います。

でも、外国法人に対する役務提供って、それが国内完結のパターンはそう多くないですよね。

多いのは「国内及び国外の地域にわたって行われる役務の提供」だと思いますが、こういうのは、対価が区分されてなければ、「役務の提供を行う者の役務の提供に係る事務所等の所在地」で内外判定を行います。

役務提供者である日本企業の事務所等の所在地ということなんで、普通はその所在地は日本、つまり、国内取引となるということですね。

なぜ内外判定をやるのか

こういう判定って実務でもやられてると思いますが、そもそもなぜ内外判定なんかやってるんでしょうか?

それは、内外判定の結果、「国外取引」と判定されれば、消費税は「不課税」で確定するので、それ以上の検討が不要になるからです。逆にいうと、内外判定の結果、「国内取引」と判定された場合だけ、追加の検討をすればいいってことです。

役務提供取引については、たぶん国内取引になることのほうが多いと思うので、次のステップに進みます。

STEP2. 非課税取引の判定

これはパスしてもいいのですが、一応、非課税取引の判定です。

非課税取引とは、「消費税の性格からみて課税対象とすることになじまないもの」や「社会政策的な配慮から課税することが適当でないもの」として、消費税の課税対象とされない取引です。

海外取引でいうなら、海外子会社に対する親子ローンの金利なんかはこれに該当しますが、役務提供取引については、非課税取引って見かけないですよね。

ということで、次のステップへ。

STEP3. 輸出免税の判定

次に、輸出免税の判定です。

役務提供取引に対する輸出免税の適用

輸出免税というと、通常は国内からの貨物の輸出ですが、実際には輸出免税の範囲はそれよりも広いです。

役務提供取引についていうなら、「非居住者」に対する一定の役務の提供にも輸出免税が適用されます(いわゆる「輸出類似取引」)。サービスの輸出というイメージでしょうか。

ここでいう「非居住者」は、ちゃんというと外国為替及び外国貿易法第6条第1項第6号に規定する非居住者ですが、外国法人は、この「非居住者」に該当します。でも、外国法人の日本国内にある支店は「居住者」とみなされます。法人単位で見るわけじゃないってことですね。

役務提供取引に輸出免税が適用されないパターン①

上記の「非居住者」の定義から、取引の相手方が外国法人であれば、役務提供取引に輸出免税が適用されますが、その外国法人が日本国内に支店を持っている場合、取引相手が「居住者」となり、一定の例外を除いて、輸出免税の適用はありません。

これが役務提供取引でやばいパターンの1つ目ですが、これに引っかかることはそう多くないと思います。

役務提供取引に輸出免税が適用されないパターン②

次に、2つ目のパターンですが、これは本当にやばいやつです(この「やばい」は「すごくいい」という意味ではないです)。どれくらいやばいかというと、これのせいで、実務では「輸出免税を適用してもいいのかな?」と疑心暗鬼になるくらいやばいです。

端的には、外国法人に対する役務提供で、その外国法人が日本国内に支店を持ってなくても、輸出免税の適用がないケースです。

役務提供の内容が「国内において直接便益を享受するもの」に該当する場合ですね。

典型的なのは、「国内に所在する資産に係る運送または保管」とか「国内における飲食または宿泊」とかで、こういう役務は、外国法人を含む非居住者に対して提供しても、輸出免税の適用はないってことです。

その他、有名なところでは、「海外企業の従業員を対象に国内で行う現場改善等のセミナー」なんかがありますね。

実際の適用対象はもっと広いですけど。

輸出免税の判定を行うのは国内取引だけ

ちなみに、一番上の図を見て頂ければわかるのですが、輸出免税の判定を行うのは、国内取引についてだけです。

内外判定で国外取引であれば、検討はそれで終わり。輸出免税の判定には進みません。

こういうのが実務で混乱しやすいところですね。

STEP4. 課税売上割合の計算(仕入税額控除の検討)

STEP4はさっぱりいきますが、(1)個別対応方式または(2)一括比例配分方式のいずれかによっても、課税売上割合が上がれば、仕入控除税額が増える仕組みになっています。

なので、外国法人に対する役務提供について、同じように消費税がかからなくても、それが不課税か輸出免税かによって、課税売上割合が変わってきます。なので、ちゃんと分類してくださいってことです。

最後に

なんか、盛り上がらないですね。

でも、実務だと、内外判定と輸出免税の判定がごっちゃになってるケースを結構見かけます。

それは多分国際輸送とかのせいなのですが、役務提供取引なんかの普通の話でいくと、内外判定は「その取引がどこで行われたか」という話です。一方、輸出免税の判定は、「相手方が誰か(非居住者か)」という話です。全然違いますよね。

なので、ちゃんと整理しましょう、ということで、『これだけは押さえておこう 海外取引の経理実務ケース50』という本では、こんな感じのことがいっぱい書いてあります。

楽しくはないですが、頭は整理できると思いますし、より複雑な事案を検討するための準備が整うと思います(そうなってくれるといいなという願いをこめて)。

今日はここまでです。

では、では。

-240x240.png)

-240x240.jpg)

-240x240.png)