租税条約による所得の源泉地の置換えをわかりやすく(月刊『国際税務』連載より)

(写真は株式会社税務研究会様の許諾を得て掲載しています)

Table of Contents

連載:「新任社員のための イチから分かる! 国際税務の仕組みとポイント」

月刊『国際税務』で「新任社員のための イチから分かる! 国際税務の仕組みとポイント」という連載を持たせて頂いているので、編集部の許可を頂いて、その内容をちょっとずつブログでご紹介しています。

前回は(申告)所得税でしたが、今回は源泉所得税です。

第17回 法人税から離れて② 源泉所得税の問題

連載第16回では、みんながあまり好きじゃない源泉所得税の話を書いています。

日本企業において、(国際税務に関係する)源泉所得税が問題になるのは、海外(非居住者等)に対して何らかの支払いを行う局面です。

要は、「源泉徴収が必要かどうか」という判断をしなければならないということで、これには租税条約も絡んできます。

租税条約の検討のポイント

海外への支払いに係る源泉徴収の判断にあたって、租税条約を検討する際、重要な規定は以下の2つです。

(2) 限度税率に係る規定

このうち、(2)の限度税率の話は簡単です。

連載では、シンガポールの例を使って、以下のようにまとめています。

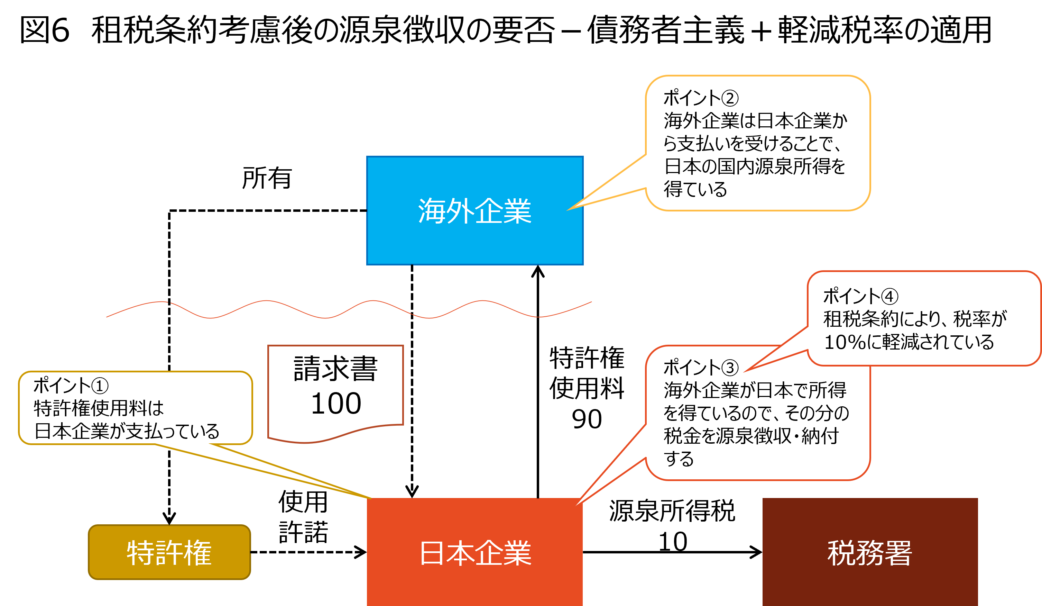

例えば、シンガポール企業に支払う使用料を考えると、…日本の税法では20.42%の税率で源泉徴収を行う必要があります。一方、シンガポールとの間の租税条約(一般に「日星租税条約」と呼ばれます)では、限度税率は10%とされており、一定の租税条約適用手続きを前提として、源泉税率を10%に低減することができます…。

これだけです。

一方で、(1)の所得の源泉地の話はもう少し複雑です。

租税条約による所得の源泉地の置換え

シンプルにいうと、所得の源泉地については、租税条約が所得の源泉地(国内か国外か)を置き換える場合があります。

めんどくさいのでさっぱりいきますが、使用料に係る所得の源泉地について、日本の所得税法は「使用地主義」を採用しています。要は、対象となる特許等が日本国内で使用されているかどうかで判断するということです。

一方、日本が締結する租税条約の多くは、使用料の源泉は支払者の所在地国にあるという「債務者主義」を採用しており、この考え方によると、支払者(債務者)が日本企業の場合、その使用料は常に国内源泉所得となります。

債務者主義について、連載では以下のようにまとめています。

…単純にいうと、「所得の源泉=支払者である日本企業の所在地国」なので、所得の源泉は常に日本になるということです(図6参照)。

この使用料の例のように、租税条約が国内法と異なる所得の源泉地を規定している場合、租税条約の規定が優先され、租税条約により所得の源泉地が置き換えられます。

つまり、日本企業が非居住者等に使用料を支払う場合、債務者主義を規定する租税条約に基づいて判断すると、常に国内源泉所得になるので、対象となる特許等をどこで使用していようが、源泉徴収が必要という判断になります。

所得の源泉地の置換えが問題になるケース

これの何が問題かということですが、連載では、まず「別に問題ないじゃん」というケースについて書いています。

この場合、日本企業がその特許を日本国内で使用していれば、その使用料に係る「使用地」も「支払者の所在地」も日本になるため、使用地主義と債務者主義のいずれによっても国内源泉所得となり、源泉徴収が必要という結論は変わりません。

要は、どちらで判断しても同じ結果ならば、別に構わないということです。

一方で、これが問題になるケースもあり、連載ではそういうケースにも言及しています。

ところが、例えば、使用料の対象となる特許等を国外使用している場合、日本の所得税法では国外源泉所得となって「源泉徴収が不要」になる一方(使用地主義に基づく判断)、租税条約によって所得の源泉地が置き換えられると、債務者主義に基づいて「源泉徴収が必要」という結論になってしまうケースがあります。

要は、日本の所得税法では「国外源泉→源泉徴収不要」、租税条約では「国内源泉→源泉徴収必要」というケースです。

この場合の結論は、租税条約のほう(源泉徴収必要)なので、源泉徴収の要否を判断する際には、租税条約の存在(特に所得の源泉地の置換え)に注意を払う必要があるということで。

連載ではプリザベーションの原則との関係など、もうちょっと丁寧に書いてます。

今日はここまでです。

では、では。

これだけは押さえておこう 国際税務のよくあるケース50(第3版)

佐和 周(公認会計士・税理士)

現 有限責任 あずさ監査法人、KPMG税理士法人を経て、佐和公認会計士事務所を開設。専門は海外子会社管理・財務DD・国際税務など。社外監査役(東証プライム&スタンダード上場企業)。東京大学経済学部卒業、英国ケンブリッジ大学経営大学院(Cambridge Judge Business School) 首席修了 (MBA)。詳細なプロフィールはこちら。

-520x312.jpg)

-520x312.png)

-240x240.png)

-240x240.jpg)

-240x240.png)